买方的反向收费发票:合规的 4 个步骤

本文适用于收到带有“反向费用”注释的发票的企业。 因为在这种情况下,计算增值税的义务是买方的,这可能会产生严重的后果。

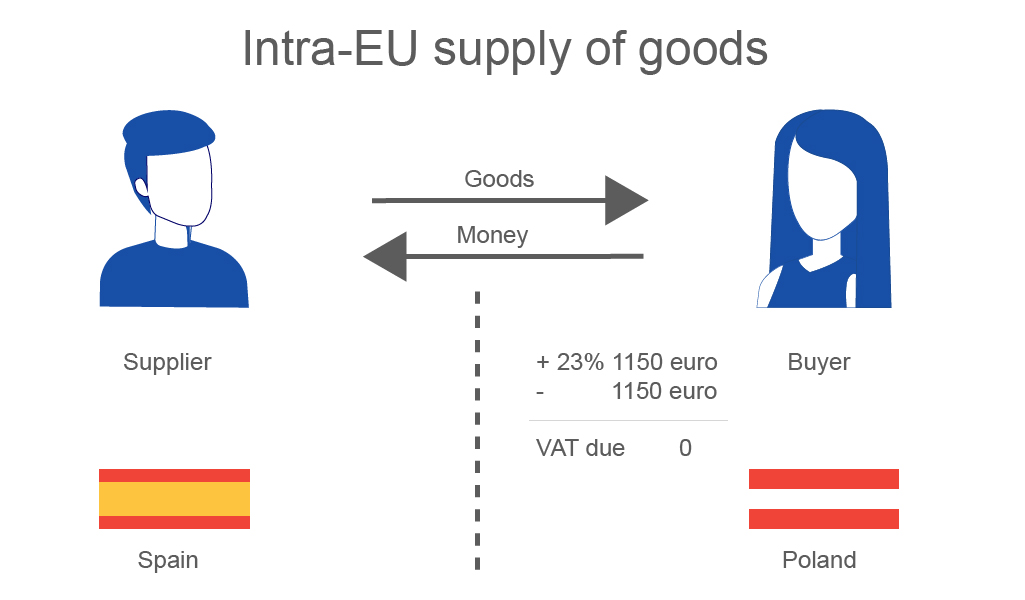

反向征税计划 – 是欧洲根据目的地原则(买方所在地)收取增值税的方法。 此方法仅在欧盟内部用于 B2B 交易——其中两个承包商都是增值税注册企业。 使用反向收费发票有助于避免在客户所在国家/地区进行多次注册。 因为是商务买家需要按照目的地原则计算VAT。

- 收到反向收费发票后,您需要做的第一步是计算这张发票的增值税。 一般态度:除了您购买以降低税率征税的商品或服务的情况外,您使用您所在国家/地区的标准增值税税率。

- 第二步是将此发票作为销项增值税添加到您的增值税申报表中。

- 第三步是将此反向收费发票作为进项增值税添加到您的增值税申报表中。

- 第四步是可选的,您可能需要在 Intrastat 报告中指明此金额。

从另一个国家购买服务

一般方法:从服务提供商处收到发票的企业买家必须遵循我们之前描述的 4 个步骤。 但更复杂的情况是,当买家在欧盟有多个增值税登记时——他们应该使用哪个号码? 通用方法是使用主要增值税号(企业成立地)。 例外情况可能是供应地点与服务买方地点不同。 此类特殊服务可能是文化活动或与买方财产相关的服务——对于此类服务,供应地点是活动发生地,应征收该国的增值税。

对于大多数服务,供应地是客户所在的地方,这意味着买方的主要增值税号应该用于增值税会计和报告。

从另一个欧盟国家购买商品

当货物从一个欧盟国家转移到另一个欧盟国家时,货物的供应地是目的地国家——货物装运的地方。 如果您的企业有多个增值税登记,您应该使用到达国家/地区的增值税号。 在另一个国家/地区购买商品的买家必须按照适用于在该国家/地区销售的正常税率计算这些商品在到达国家/地区的增值税。 还要遵循我们在本文前面提到的 4 个步骤。

示例:在波兰注册增值税的英国公司从一家西班牙供应商处购买商品。 西班牙供应商开具了一张发票,上面写着“reverse charge”和买方的波兰增值税号。 我收到了 5000 欧元的反向收费发票,我该怎么办? 将此发票添加到您的税务记录中,并在发票之上计算增值税。

买方需要计算波兰增值税 23%- 1150 欧元并将此信息填写到波兰增值税申报表中。

如果买家没有在反向收费发票上计算增值税,会发生什么?

如果企业不计算其社区内采购的增值税,税务机关将在税务审计期间计算增值税。 在这种情况下,此类纳税人无法在其增值税申报表中抵免与自愿申报相同的金额。 在这种情况下,公司将不得不支付作为审计的一部分产生的额外税款。