Aplicación del Mecanismo de Inversión del Sujeto Pasivo del IVA

Aplicación del Mecanismo de Inversión del Sujeto Pasivo del IVA

Un cargo inverso para los vendedores

Suministro entre estados miembros de la UE (UE-UE)

El cobro revertido es un esquema especial cuando un comprador calcula el IVA y lo paga. Ocurre en situaciones de ventas transfronterizas cuando su comprador es una empresa registrada con IVA.

Dejame darte un ejemplo:

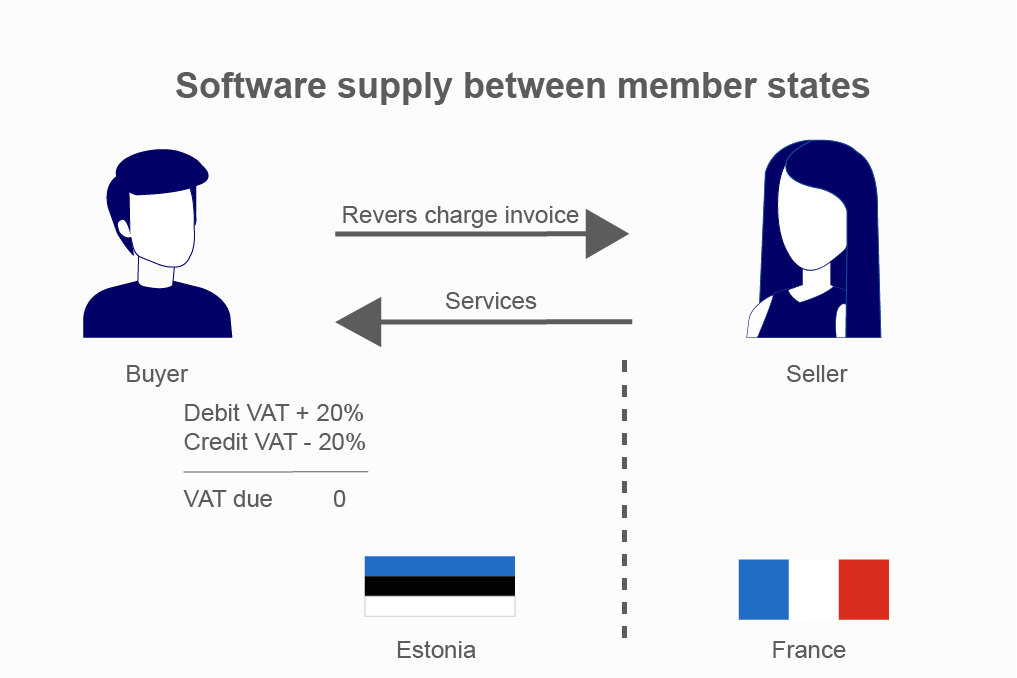

Las empresas francesas venden software a empresas registradas en Estonia. Es una venta B2B intracomunitaria. Un lugar de prestación de dicho servicio es un lugar donde se encuentra registrado un cliente (Regla general). Eso significa que el lugar de suministro es Estonia y se debe calcular el IVA estonio. El proveedor francés debe emitir una factura de cobro revertido por dicho suministro.

Una factura de cobro revertido es una factura de IVA normal con un número de IVA del cliente y un signo de “cargo revertido”. El cliente de Estonia agregará esta factura a un libro de IVA y calculará el IVA de Estonia. Al mismo tiempo, pueden acreditar este IVA, por lo que el total del IVA adeudado será cero.

Obligaciones de información:

- El vendedor debe informar esta venta en una lista de ventas

- El comprador debe informar esta compra en la declaración periódica del IVA

Exenciones:

- Su comprador es una empresa de la UE pero no tiene un número de IVA

- Lugar de suministro a efectos del IVA en su país. Puede ocurrir cuando los bienes que vende no salen del país de salida. O lugar de suministro de servicios: está en el país de origen (por ejemplo, servicios educativos, servicios de catering, servicios relacionados con la tierra)

Suministro entre la UE e Irlanda del Norte (UE a NI)

EU tiene un acuerdo con NI y cubre el tema del IVA. De acuerdo con el protocolo de IVA, cuando vende a empresas de Irlanda del Norte, debe utilizar el enfoque de cobro revertido. Compruebe que debe ser un número de IVA que comience con Irlanda del Norte. Si ve un número de IVA de GB, debe aplicar la regla ROW.

Obligaciones de información:

- El vendedor debe informar esta venta en una declaración de IVA periódica: suministro con tasa cero

El comprador debe informar esta compra en una declaración de IVA periódica

La principal distinción de UE-UE es la ausencia de la obligación de informar las ventas en una lista de ventas.

Suministro entre la UE y el resto del mundo (EU-ROW)

Como nunca puede predecir las reglas del IVA para el servicio que presta en otro país, normalmente emite una factura sin IVA (no una factura de cobro revertido) si el lugar de suministro no es su país. Esto es válido para servicios contables, legales, publicitarios y otros.

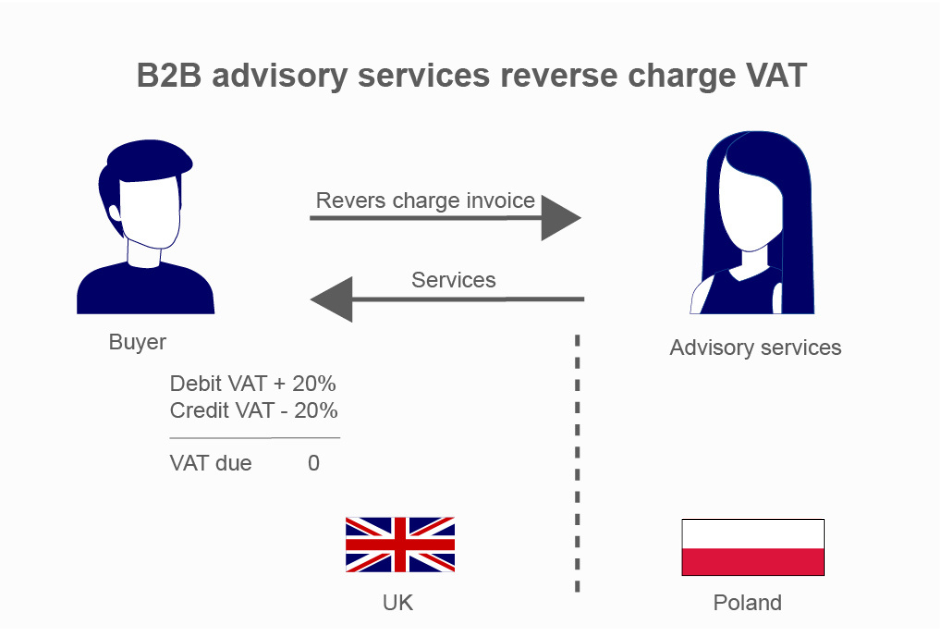

Por ejemplo, una empresa polaca factura a su cliente del Reino Unido por servicios de asesoramiento. La empresa polaca debe emitir una factura sin IVA tan pronto como el lugar de suministro de dicho servicio no sea Polonia. La empresa polaca no muestra este monto en su declaración de IVA porque está fuera del alcance del IVA polaco.

Al mismo tiempo, el comprador del Reino Unido muestra este monto en la declaración de IVA del Reino Unido, calcula el 20% del IVA del Reino Unido y al mismo tiempo puede acreditar esta suma en la misma declaración de IVA.

Un cargo inverso para los compradores

Compra a un proveedor de otro estado miembro de la UE (UE-UE)

Cuando es una empresa con sede en la UE y compra bienes en otro país de la UE, paga una factura sin IVA, lo que significa que debe calcular el IVA en el país de destino y mostrar los gastos como adquisiciones intracomunitarias en su declaración de IVA.

Las mismas situaciones cuando mueve sus mercancías de un país de la UE a otro país de la UE. Debe facturarse a sí mismo con una factura de cobro revertido.Por ejemplo, cuando mueve sus productos de un almacén francés a un almacén alemán, emite una factura desde su número de IVA francés a su número de IVA alemán. Y muestre la cantidad en una lista de ventas francesa y una declaración de IVA alemana.

Compra a un proveedor del resto del mundo (EU-ROW)

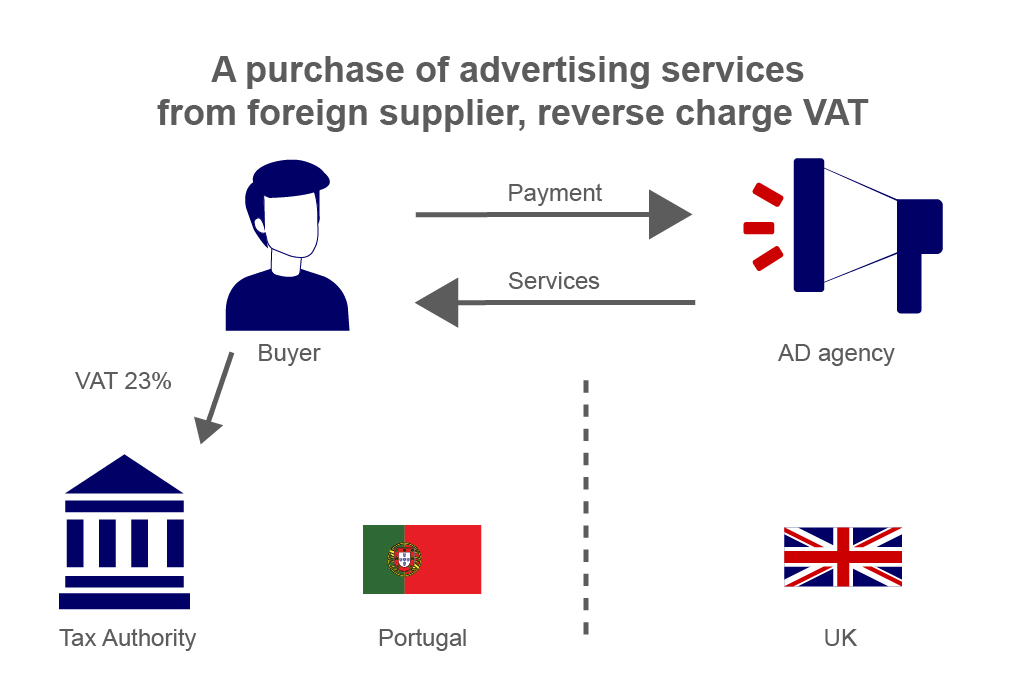

Cuando compra servicios de una empresa fuera de la UE y el lugar de suministro de dicho servicio es un lugar donde está establecido el comprador, debe cobrar el IVA nacional en dicha compra.

Por ejemplo, una empresa portuguesa compra servicios publicitarios a una empresa del Reino Unido.

La regla general según la Directiva de la UE es cuando un lugar de suministro es un país Comprador. Eso significa que el comprador debe calcular el IVA en la factura de compra del proveedor de servicios del Reino Unido y mostrar este monto en la declaración del IVA portugués.