Casi di reverse charge IVA per venditori e acquirenti

Casi di reverse charge IVA per venditori e acquirenti

Un reverse charge per i venditori

Fornitura tra Stati membri dell’UE (UE-UE)

L’inversione contabile è un regime speciale in cui un acquirente calcola l’IVA e la paga. Si verifica in situazioni di vendite transfrontaliere quando l’acquirente è un’azienda con partita IVA.

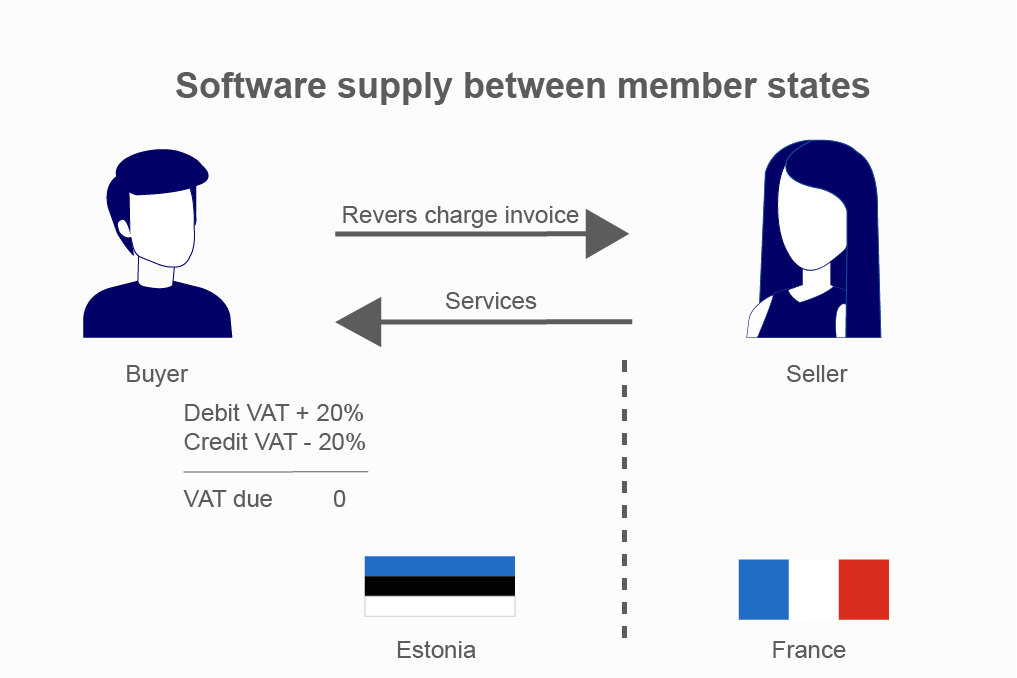

Lasciate che vi faccia un esempio:

Le aziende francesi vendono software ad aziende registrate in Estonia. Si tratta di una vendita B2B intracomunitaria. Il luogo della prestazione di tale servizio è il luogo in cui è registrato il cliente (regola generale). Ciò significa che il luogo della fornitura è l’Estonia e l’IVA estone deve essere calcolata. Il fornitore francese deve emettere una fattura di inversione contabile per tale fornitura.

Una fattura di inversione contabile è una normale fattura IVA con un numero di partita IVA del cliente e il segno “inversione contabile”. Il cliente estone aggiungerà questa fattura a un registro IVA e calcolerà l’IVA estone. Puo’ allo stesso tempo accreditare questa IVA, quindi il totale dell’IVA dovuta sarà pari a zero.

Obblighi di dichiarazione:

- Il venditore deve dichiarare questa vendita come vendita intracomunitaria.

- L’acquirente deve segnalare questo acquisto nella dichiarazione IVA periodica

Esenzioni:

- Il tuo acquirente è un’azienda dell’UE ma non ha una partita IVA

- Luogo della fornitura ai fini IVA nel tuo Paese. Può verificarsi quando i beni che vendi non lasciano il paese di partenza. O luogo di fornitura di servizi – è nel Paese di origine (ad esempio servizi educativi, servizi di ristorazione, servizi legati al territorio)

Fornitura tra l’UE e l’Irlanda del Nord (da UE a NI)

L’UE ha un accordo con NI che copre la questione dell’IVA. Secondo il protocollo IVA, quando vendi ad un’azienda Irlanda del Nord devi utilizzare l’approccio dell’inversione contabile. Controlla che dovrebbe essere una partita IVA che inizia con Irlanda del Nord. Se vedi una partita IVA GB devi applicare la regola ROW.

Obblighi di dichiarazione:

- Il venditore deve segnalare questa vendita in una dichiarazione IVA periodica – fornitura ad aliquota zero

- L’acquirente deve segnalare questo acquisto in una dichiarazione IVA periodica

La differenza principale rispetto all’UE-UE è l’assenza dell’obbligo di dichiarare le vendite come intracomunitarie.

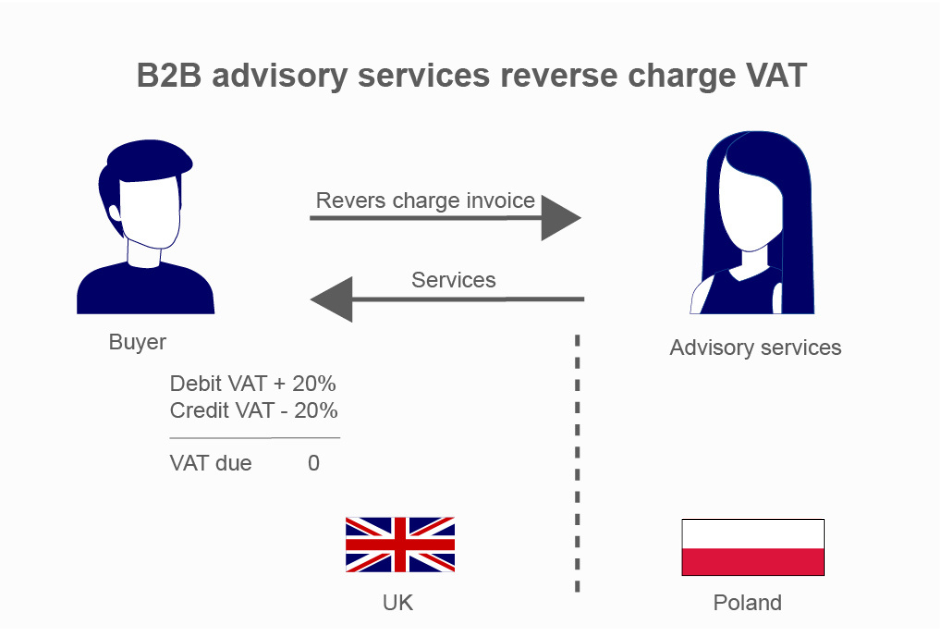

Offerta tra l’UE e il resto del mondo (UE-ROW)

Poiché non è mai possibile prevedere le norme IVA per i servizi forniti in un altro paese, normalmente emetti una fattura senza IVA (non fattura con inversione contabile) se il luogo della fornitura non è il tuo paese. Questo vale per i servizi contabili, legali, pubblicitari e altri.

Ad esempio, un’azienda polacca fattura al suo cliente britannico i servizi di consulenza. La società polacca deve emettere una fattura senza IVA poiché il luogo di fornitura di tale servizio non è la Polonia. La società polacca non mostra questo importo nella dichiarazione IVA poiché non rientra nel campo di applicazione dell’IVA polacca.

Allo stesso tempo, l’acquirente del Regno Unito mostra questo importo nella dichiarazione IVA del Regno Unito, calcola il 20% dell’IVA britannica e allo stesso tempo può accreditare questa somma nella stessa dichiarazione IVA.

Un reverse charge per gli acquirenti

Acquisto da un fornitore di un altro Stato membro dell’UE (UE-UE)

Quando sei un’azienda con sede nell’UE e acquisti beni in un altro paese dell’UE, paghi una fattura senza IVA, il che significa che devi calcolare l’IVA nel paese di destinazione e mostrare tali spese come acquisti intracomunitari nella dichiarazione IVA.

Le stesse situazioni quando sposti le tue merci da un paese dell’UE a un altro paese dell’UE. È necessario fatturarsi con una fattura con inversione contabile. Ad esempio, quando sposti le tue merci da un magazzino francese a un magazzino tedesco, emetti una fattura dalla tua partita IVA francese alla tua partita IVA tedesca. E mostra l’importo come vendita intracomunitaria francese e in una dichiarazione IVA tedesca.

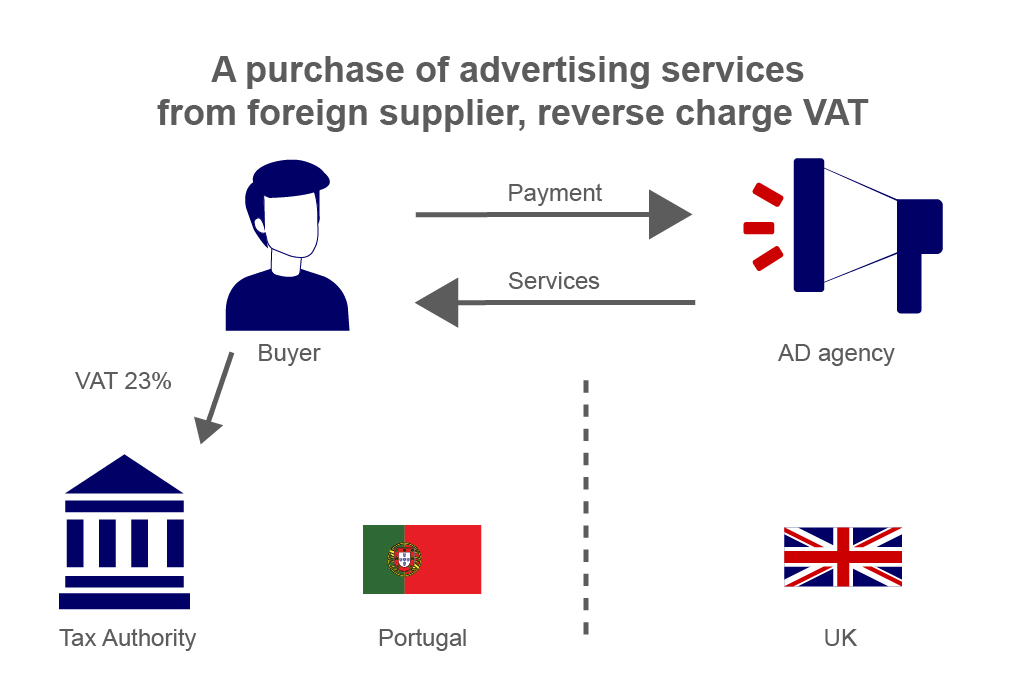

Acquisto da un fornitore del resto del mondo (EU-ROW)

Quando acquisti servizi da un’impresa extra UE e il luogo della fornitura di tali servizi è un luogo in cui è stabilito l’acquirente, devi addebitare l’IVA nazionale su tale acquisto.

Ad esempio, un’azienda portoghese acquista servizi pubblicitari da un’azienda britannica.

La regola generale secondo la Direttiva UE è il luogo della fornitura del Paese dell’acquirente. Ciò significa che l’acquirente deve calcolare l’IVA sulla fattura di acquisto dal fornitore di servizi del Regno Unito e mostrare tale importo nella dichiarazione IVA portoghese.