買賣雙方增值稅反向徵收機制案例

買賣雙方增值稅反向徵收機制案例

賣家的反向收費

歐盟成員國之間的供應 (EU-EU)

反向收費是買方計算增值稅並支付時的一種特殊方案。 當您的買家是增值稅註冊企業時,它會發生在跨境銷售的情況下。

讓我舉一個例子:

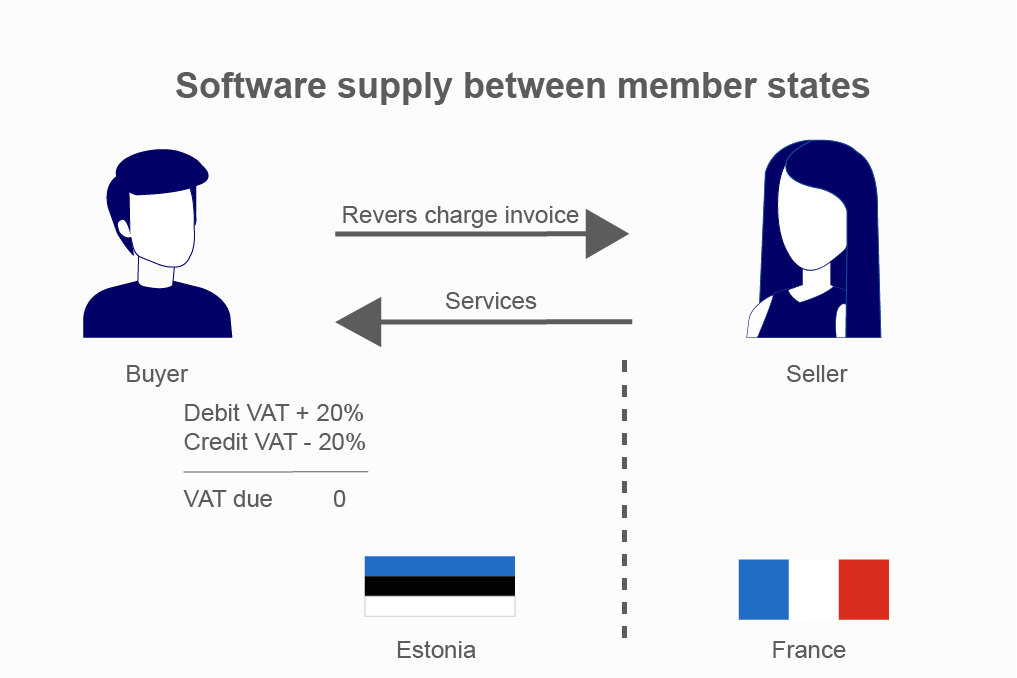

法國企業向在愛沙尼亞註冊的企業銷售軟件。 這是社區內的 B2B 銷售。 此類服務的供應地點是客戶註冊的地點(一般規則)。 這意味著供應地是愛沙尼亞,並且必須計算愛沙尼亞增值稅。 法國供應商需要為此類供應開具反向收費發票。

反向收費發票是帶有客戶增值稅號和“反向收費”標誌的普通增值稅發票。 愛沙尼亞客戶將此發票添加到增值稅分類帳併計算愛沙尼亞增值稅。 他們可能同時貸記該增值稅,因此應繳納的增值稅總額為零。

報告義務:

- 賣方需要在銷售清單中報告此銷售

- 買方需要在定期增值稅申報表中報告此購買

豁免:

- 您的買家是歐盟企業,但沒有增值稅號

- 您所在國家/地區用於增值稅目的的供應地。 當您銷售的商品未離開出發國時,可能會發生這種情況。 或提供服務的地點——在原產國(例如教育服務、餐飲服務、土地相關服務)

歐盟和北愛爾蘭之間的供應(歐盟到 NI)

歐盟與 NI 達成了一項協議,其中涵蓋了增值稅問題。 根據增值稅協議,當您向 歐盟到 業務銷售時,您需要使用反向收費方法。 檢查它應該是一個以 歐盟到 開頭的增值稅號。 如果您看到 GB 增值稅號,則需要應用 ROW 規則。

報告義務:

- 賣方需要在定期增值稅申報表中報告此銷售 – 零稅率供應

- 買方需要在定期增值稅申報表中報告此次購買

與 EU-EU 的主要區別是沒有義務在銷售清單中報告銷售情況。

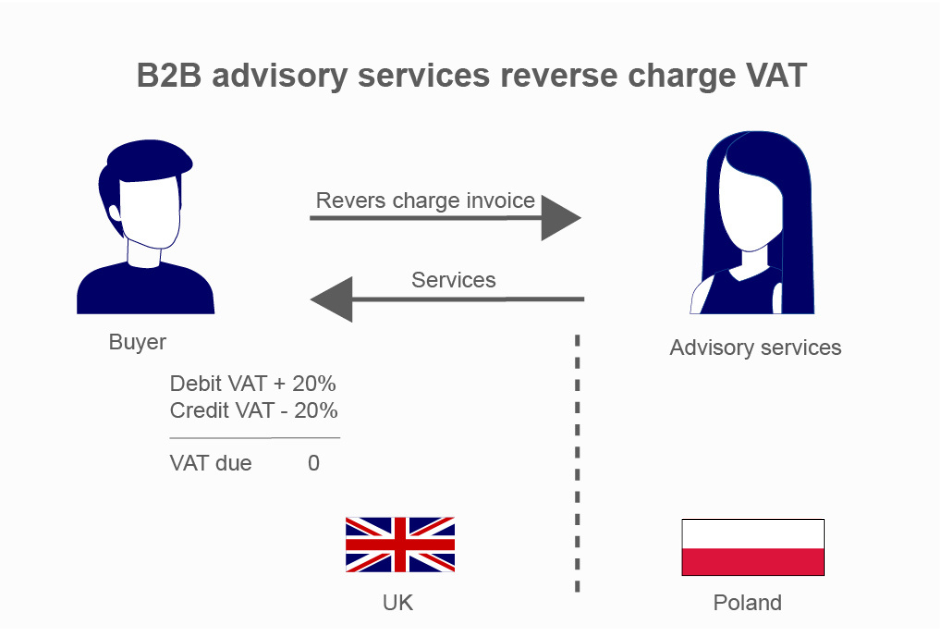

歐盟與世界其他地區之間的供應 (EU-ROW)

由於您永遠無法預測您在另一個國家/地區提供的服務的增值稅規則,如果供應地不是您所在的國家/地區,您通常會開具不含增值稅的發票(不是反向收費發票)。 這適用於簿記、法律、廣告和其他服務。

例如,一家波蘭公司向其英國客戶開具諮詢服務發票。 一旦此類服務的供應地不在波蘭,波蘭公司必須開具不含增值稅的發票。 波蘭公司沒有在其增值稅申報表中顯示此金額,因為它超出了波蘭增值稅的範圍。

同時英國買家在英國增值稅申報表中顯示此金額計算 20% 英國增值稅,同時可以將這筆金額記入同一增值稅申報表中。

買家的反向收費

從另一個歐盟成員國 (EU-EU) 的供應商處採購

當您是歐盟公司並在另一個歐盟國家/地區購買商品時,您支付的發票不含增值稅,這意味著您需要在目的地國家/地區計算增值稅並在增值稅申報表中顯示諸如社區內採購等費用。

當您將貨物從一個歐盟國家轉移到另一個歐盟國家時,情況相同。 您需要使用反向收費發票自己開具發票。 例如,當您將貨物從法國倉庫轉移到德國倉庫時,您會開具從法國增值稅號到德國增值稅號的發票。 並在法國銷售清單和德國增值稅申報表中顯示金額。

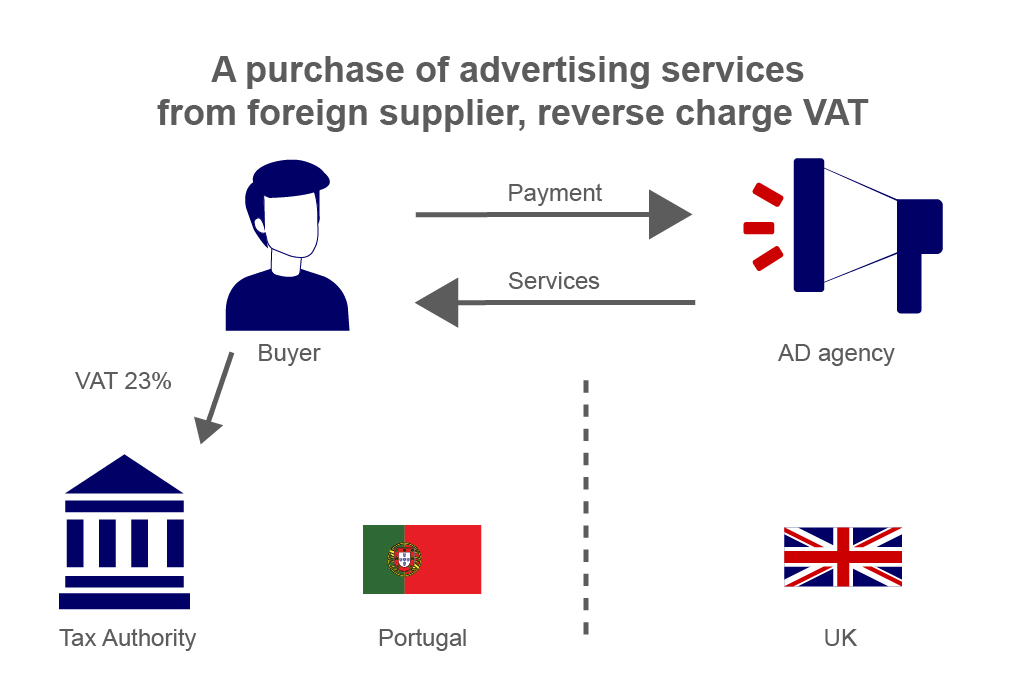

從世界其他地區的供應商處採購(歐盟)

當您從非歐盟企業購買服務並且此類服務的供應地是買方成立的地方時,您需要對此類購買收取國內增值稅。

例如,一家葡萄牙企業從一家英國企業購買廣告服務。

根據歐盟指令的一般規則是當供應地是買方國家時。 這意味著買方需要在英國服務提供商的購買發票上計算增值稅,並在葡萄牙增值稅申報表中顯示該金額。