匈牙利

省份

General

省份

通用的

About

General

About

通用的

通用的

通用的

由匈牙利国家税务和海关总署(NAV)监管。实时发票报告要求旨在减少增值税欺诈并提高透明度。

匈牙利的电子发票系统侧重于实时发票报告,而不是类似 Peppol 的结构化交换:

匈牙利的电子发票系统侧重于实时发票报告,而不是类似 Peppol 的结构化交换:

匈牙利强制实施电子发票制度

匈牙利的电子发票系统侧重于实时发票报告,而不是类似 Peppol 的结构化交换:

匈牙利的电子发票系统侧重于实时发票报告,而不是类似 Peppol 的结构化交换:

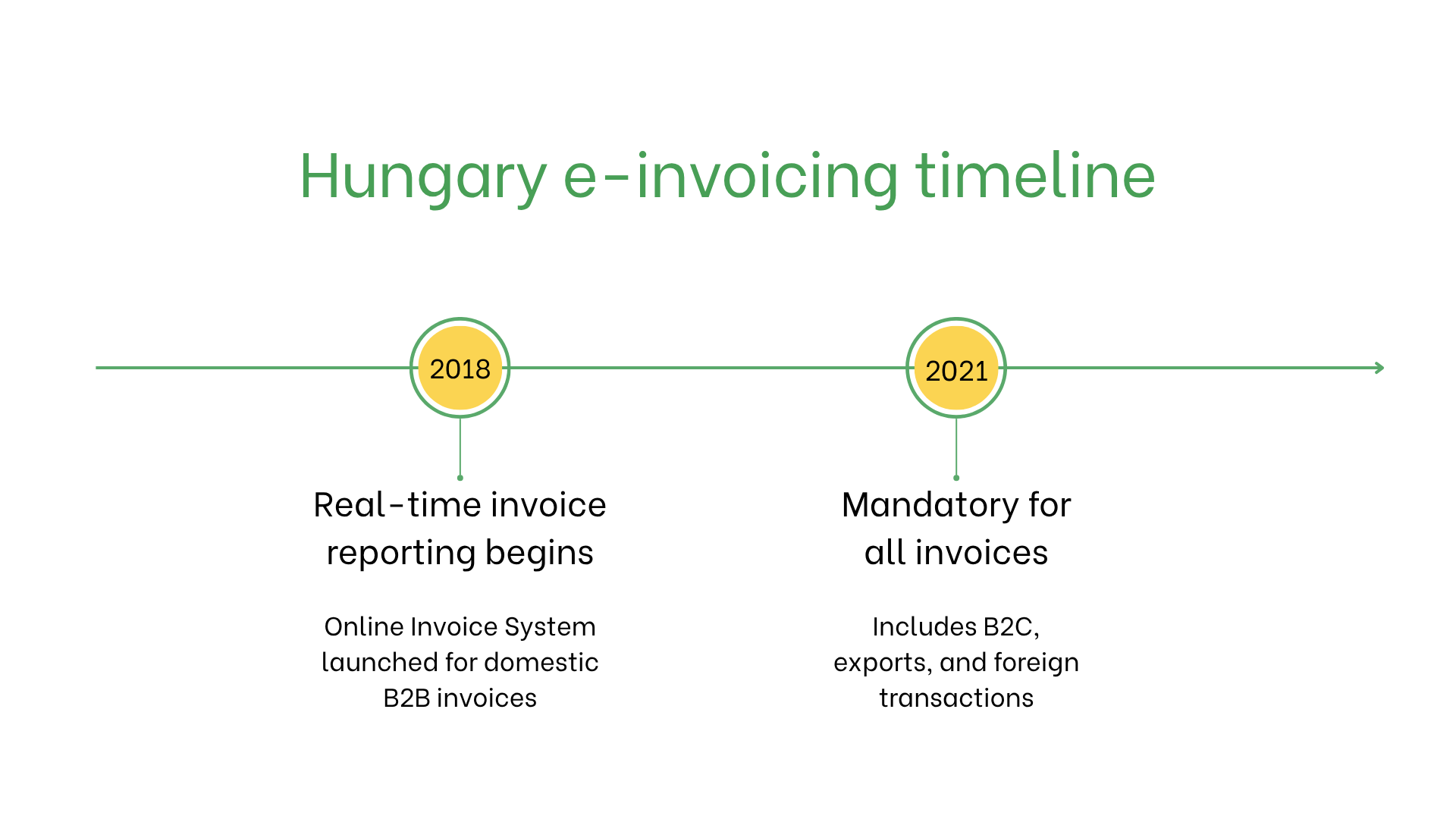

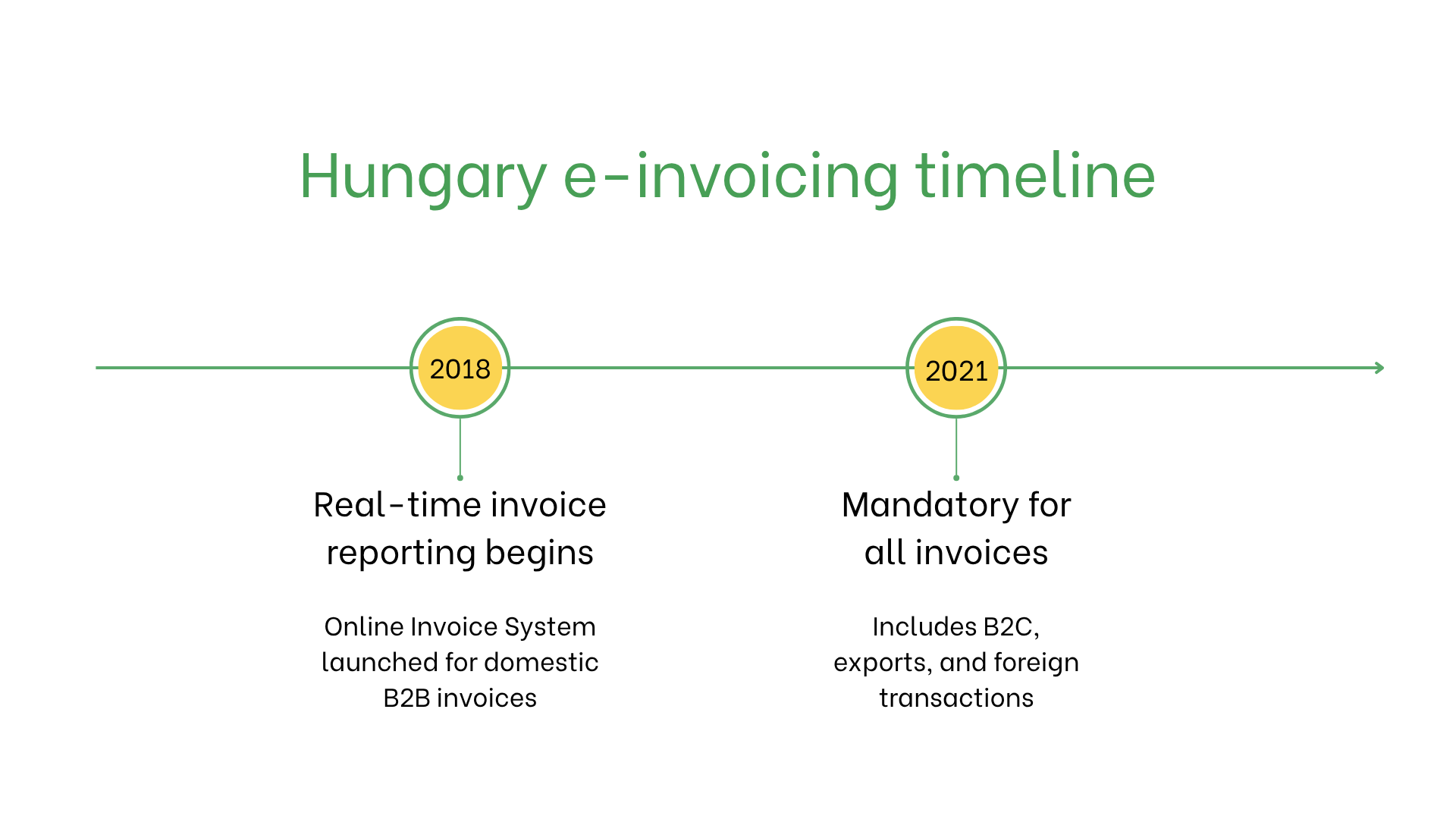

- 自2018年7月起,所有带有增值税的国内B2B发票必须通过NAV在线发票系统报告。发票可使用任何开票软件开具,然后以电子方式提交给税务机关。

- 至2021年,该要求已扩展至所有交易,包括B2C、出口和跨境交易。

在匈牙利谁需要使用电子发票?

在匈牙利,以下企业必须使用电子发票:- 所有增值税注册企业:国内和跨境交易均强制要求。

- 公共部门供应商:与公共实体的交易必须开具电子发票。

- 非居民企业:如在匈牙利注册增值税,也必须遵守规定。

电子发票 vs 电子账单

| 方面 | 电子发票 | 电子账单 |

| 目的 | 符合NAV的税务合规要求 | 内部或客户导向流程 |

| 格式 | 通过NAV在线发票系统提交XML格式 | 灵活、无强制格式 |

| 使用方式 | 所有应税交易均强制使用 | 客户关系中可选使用 |

匈牙利电子发票系统的关键特征

匈牙利的电子发票系统包括:- 提交平台:企业必须以XML格式通过NAV在线系统提交发票数据。

- 验证功能:确保满足增值税法规和必要字段要求。

- 存档要求:根据匈牙利税法,电子发票必须保存8年。

电子发票数据集

匈牙利电子发票包括以下关键数据:- 买卖双方编号:增值税识别号。

- 发票详情:编号、日期和付款条件。

- 商品和服务:描述、数量、单价和增值税明细。

- 税费信息:适用的增值税税率和金额。

- 交易信息:应付总额、币种和付款方式。

适用于各类交易的电子发票

B2B交易:- 强制实时报告,有助于增值税合规及跨境操作。

- 提高准确性并加快增值税退税流程。

- 包括销售点的简化发票,并实现实时上报。

- 提升透明度,降低少报风险。

- 符合欧盟指令2014/55/EU,对公共部门供应商强制执行。

- 确保准确报告并符合欧盟标准。

不合规的处罚

不遵守匈牙利电子发票规定可能会导致:- 罚款:每张未报告发票最高可罚款500,000福林(约合1,250欧元)。

- 运营风险:被拒绝的发票可能延迟付款并影响客户关系。

- 法律风险:重复违规可能触发审计并损害企业声誉。

订阅新闻通讯。

没有垃圾邮件,只有有趣的新闻。