由马来西亚皇家关税局(RMCD)监管。旨在实现税务申报现代化,提高透明度,并根据地区倡议确保税务合规。

马来西亚电子发票强制实施情况

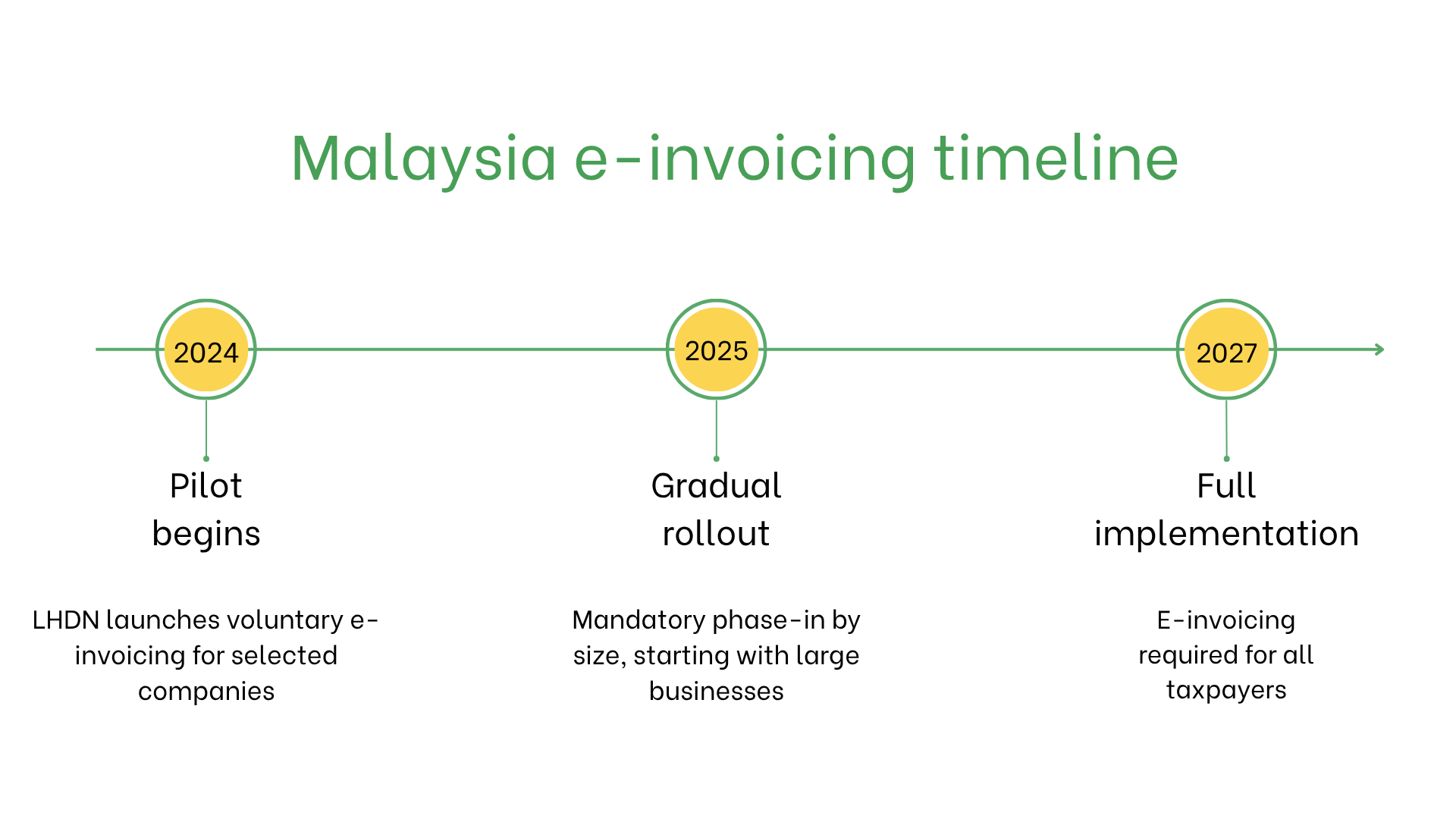

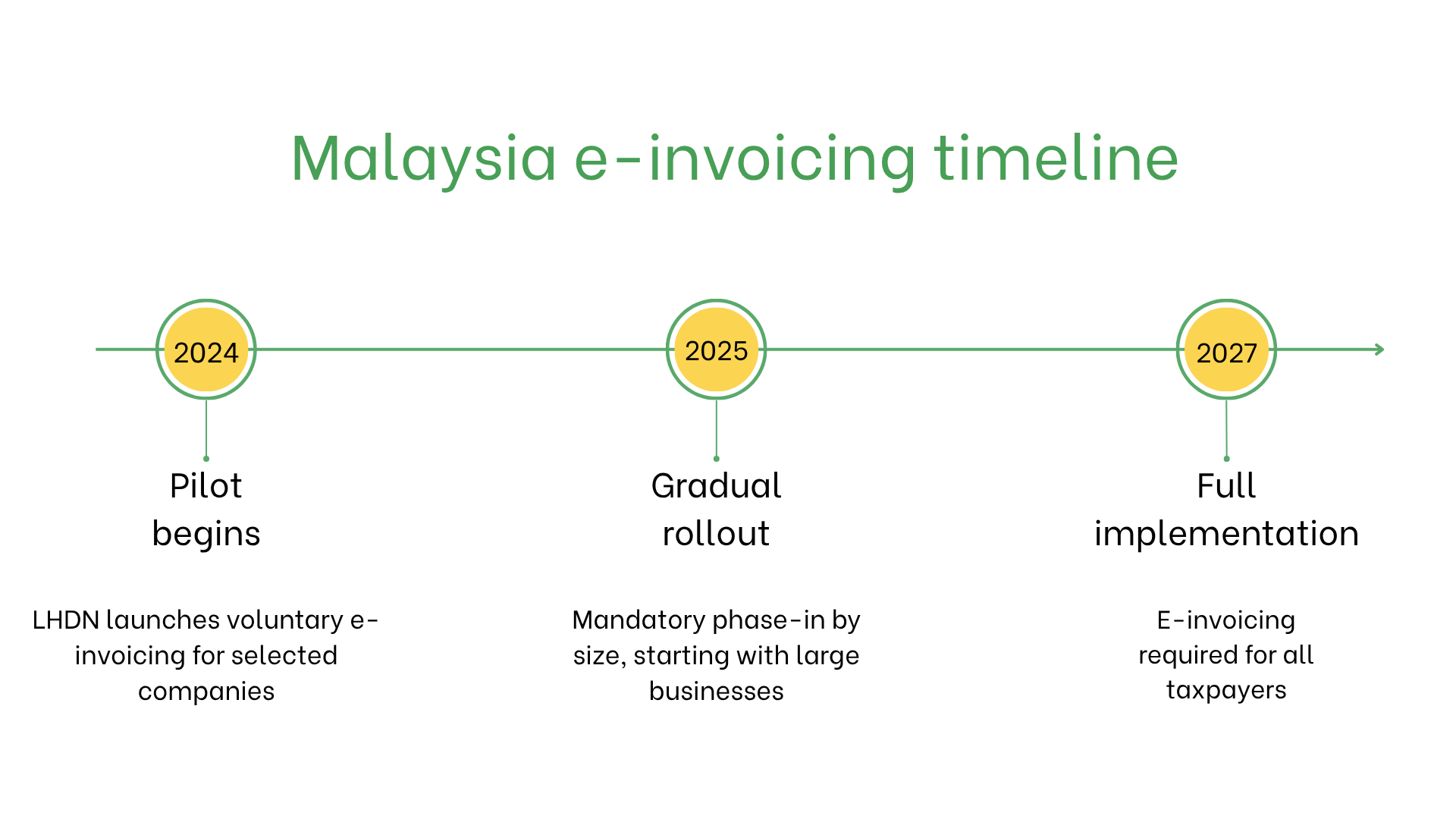

马来西亚正在由内陆税收局(LHDN)监督下分阶段推行电子发票系统。目标是提升税务透明度并简化数字申报流程。

- 2024年:启动试点项目,指定公司参与。参与者需通过国家平台实时开具电子发票,并将数据传输至LHDN。

- 2025年:强制实施起步,首先适用于年收入超过1亿令吉的公司。要求包括通过政府门户进行发票验证以及使用结构化数字格式。

- 2027年:所有纳税人,包括个人和小型企业,将必须使用电子发票。

谁需要在马来西亚使用电子发票?

马来西亚电子发票预计将对以下群体强制适用:

- 大型企业:通过试点计划优先采用。

- 增值税注册企业:需根据新框架遵守要求。

- 出口商:需为跨境交易开具电子发票。

- 非居民企业:在马来西亚有增值税义务的交易也需开具发票。

准备好简化电子发票流程并自信扩展业务了吗? 立即申请报价,获取专属解决方案,支持PEPPOL及国家系统,助力业务成长。

电子发票与电子账单比较

| 类别 |

电子发票 |

电子账单 |

| 目的 |

符合RMCD法规要求 |

非正式或面向客户的交易 |

| 格式 |

通过认证平台标准XML格式 |

灵活的非监管格式 |

| 用途 |

适用于应税交易,强制性 |

内部使用可选 |

马来西亚电子发票系统的主要特征

马来西亚的电子发票系统将包括:

- 提交平台:企业必须通过认证平台以XML格式提交发票。

- 验证:RMCD验证发票合规性并分配唯一的发票参考编号(IRN)。

- 存档:根据马来西亚税法,电子发票必须电子保存7年。

电子发票数据集

马来西亚电子发票预计包含以下关键信息:

- 买方/卖方识别码:纳税人识别号。

- 发票详情:编号、开具日期和付款条款。

- 商品与服务:描述、数量、单价及VAT/GST信息。

- 税额:适用的VAT或GST税率及金额。

- 交易信息:应付款总额、货币种类和支付方式。

- 数字签名:确保发票的真实性与数据完整性。

按交易类型分类的电子发票

B2B 交易:

- 为确保符合VAT规定,电子发票是强制性的。

- 有助于简化跨境交易和VAT退款。

B2C 交易:

- 尚未强制实施,但建议为提升透明度和优化流程而使用。

B2G 交易:

不合规的处罚

未遵守马来西亚电子发票法规可能导致:

- 罚款:未正确开具或报告电子发票将被处以经济处罚。

- 运营挑战:发票被拒可能中断付款流程和业务运营。

- 法律风险:重复违规可能导致审计或声誉受损。

通过我们简单易用的平台,提前应对电子发票法规变化。,了解我们如何帮助您优化开票流程并完全遵守马来西亚的电子发票法规。 马来西亚正在由内陆税收局(LHDN)监督下分阶段推行电子发票系统。目标是提升税务透明度并简化数字申报流程。

马来西亚正在由内陆税收局(LHDN)监督下分阶段推行电子发票系统。目标是提升税务透明度并简化数字申报流程。