Newsletter Lovat – Avril 2023

Newsletter Lovat – Avril 2023

Les sujets les plus intéressants du mois: la transition vers une nouvelle version du compte utilisateur, 9 exigences pour les entreprises non européennes pour obtenir un numéro de TVA européen et la transition d’Israël vers un nouveau régime fiscal.

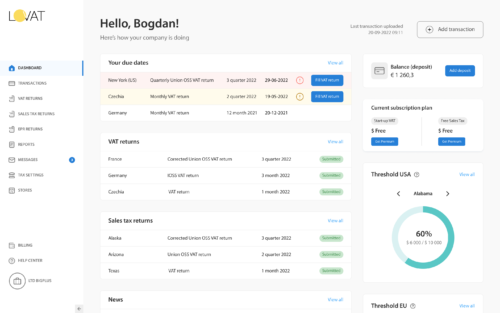

Nouveau compte utilisateur de Lovat

Nous sommes ravis d’annoncer que nous mettons à niveau notre plateforme vers une nouvelle version du compte utilisateur, à compter du 24 avril. Cette nouvelle mise à jour est conçue pour rendre la gestion des responsabilités fiscales encore plus simple et plus efficace.

Regardez les tutoriels vidéo de Lovat

Taux de TVA basés sur l’origine et sur la destination

Il est essentiel de comprendre la différence entre ces deux systèmes pour les opérations commerciales, en particulier avec la mise en œuvre des lois sur la taxe de vente sur Internet. Dans cet article, nous explorons l’impact des taux de TVA sur les entreprises et les consommateurs et donnons un aperçu de la manière de naviguer dans ces systèmes.

9 exigences pour les entreprises non européennes pour obtenir un numéro de TVA dans l’UE

Pour les entreprises qui étendent leurs activités dans l’Union européenne, il est important d’obtenir un numéro de TVA. Dans cet article, nous abordons les 9 exigences pour les entreprises non européennes pour obtenir un numéro de TVA dans l’UE, notamment la vente de biens, le stockage de biens et la fourniture de services aux clients de l’UE. L’enregistrement d’un numéro de TVA peut aider les entreprises à se conformer aux réglementations de l’UE en matière de TVA, à accéder à de nouveaux clients, à paraître plus crédibles et à récupérer la TVA payée sur les biens et services achetés au sein de l’UE.

Résumé des actualités

Israël propose un nouveau régime de TVA pour les services en ligne et les ventes en ligne.

Le 15 février 2023, Israël a présenté une nouvelle proposition visant à passer à un nouveau régime fiscal qui exige l’enregistrement, la collecte et le versement de la TVA. Cela s’applique aux services électroniques, aux services de communication, aux biens corporels de faible valeur et aux magasins en ligne. L’obligation de facturer et de collecter la TVA ne s’applique qu’aux ventes effectuées aux consommateurs (ventes B2C) qui sont des résidents israéliens qui ne sont pas des contribuables, des institutions financières ou des associations à but non lucratif. La localisation d’un client est déterminée par son lieu de résidence, ses moyens de paiement et son équipement ou son infrastructure fixe. La proposition n’inclut pas de seuil d’enregistrement, et on ne sait toujours pas si une place de marché sera obligée de facturer et de collecter la TVA pour les ventes facilitées pour le compte de vendeurs sur ses plateformes.

Suivez-nous sur les réseaux sociaux pour être le premier informé des dernières nouveautés: Facebook, LinkedIn