Reverse-Charge-Rechnung: 4 Schritte zur Vorschrifteneinhaltung

Reverse-Charge-Rechnung: 4 Schritte zur Vorschrifteneinhaltung

Dieser Artikel richtet sich an Unternehmen, die eine Rechnung mit dem Hinweis „Reverse Charge“ erhalten. Denn in einer solchen Situation liegt die Verpflichtung zur Berechnung der Mehrwertsteuer beim Käufer, und dies kann schwerwiegende Folgen haben.

Reverse-Charge-Verfahren – ist ein europäischer Ansatz zur Berechnung der Mehrwertsteuer nach dem Bestimmungsland (wo sich der Käufer befindet). Diese Methode wird innerhalb der EU nur für B2B-Transaktionen verwendet – wenn zwei Vertragspartner beide mehrwertsteuerpflichtige Unternehmen sind. Die Verwendung von Reverse-Charge-Rechnungen hilft, Mehrfachregistrierungen in den Ländern zu vermeiden, in denen sich die Kunden befinden. Da es sich um ein Unternehmen handelt, muss der Käufer die Mehrwertsteuer nach dem Bestimmungslandprinzip berechnen.

- Der erste Schritt, den Sie ausführen müssen, wenn Sie eine Reverse-Charge-Rechnung erhalten haben, besteht darin, die Mehrwertsteuer auf dieser Rechnung zu berechnen. Allgemeine Einstellung: Sie verwenden einen Standard-Mehrwertsteuersatz in Ihrem Land, außer in Fällen, in denen Sie Waren oder Dienstleistungen gekauft haben, die zum ermäßigten Satz besteuert wurden.

- Der zweite Schritt besteht darin, diese Rechnung Ihrer Mehrwertsteuererklärung als Ausgangs-Mehrwertsteuer hinzuzufügen.

- Der dritte Schritt besteht darin, diese Reverse-Charge-Rechnung Ihrer Mehrwertsteuererklärung als Eingangs-Mehrwertsteuer hinzuzufügen.

- Der vierte Schritt ist optional. Möglicherweise müssen Sie diesen Betrag in Ihrem Intrastat-Bericht angeben.

Fälle des Reverse-Charge-Mechanismus für Verkäufer und Käufer

Kauf von Dienstleistungen aus einem anderen Land

Allgemeiner Ansatz: Ein gewerblicher Käufer, der eine Rechnung von einem Dienstleister erhält, muss die 4 Schritte befolgen, die wir zuvor beschrieben haben. Der kompliziertere Fall ist jedoch, wenn ein Käufer mehrere Umsatzsteuerregistrierungen in der EU hat – welche Nummer sollte er verwenden? Die universelle Methode besteht darin, die Hauptumsatzsteuernummer (am Ort der Unternehmensniederlassung) zu verwenden. Ausnahmen können Fälle sein, in denen der Ort der Lieferung vom Ort des Käufers der Dienstleistung abweicht. Solche außergewöhnlichen Dienstleistungen können kulturelle Veranstaltungen oder Dienstleistungen im Zusammenhang mit dem Eigentum des Käufers sein – für solche Arten von Dienstleistungen ist der Ort der Lieferung der Ort, an dem die Veranstaltung stattfindet, und die Umsatzsteuer dieses Landes sollte berechnet werden.

Für die meisten Dienstleistungen ist der Ort der Lieferung der Ort, an dem sich der Kunde befindet, was bedeutet, dass die Hauptumsatzsteuernummer des Käufers für die Umsatzsteuerabrechnung und -berichterstattung verwendet werden sollte.

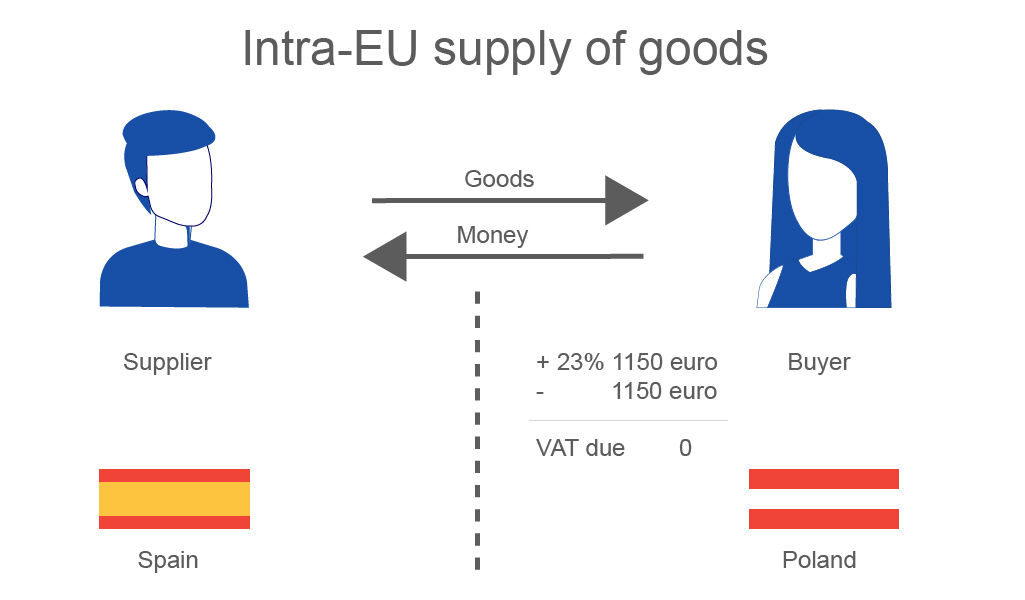

Kauf von Waren aus einem anderen EU-Land

Wenn Waren von einem EU-Land in ein anderes transportiert werden, ist der Ort der Lieferung der Waren das Zielland – wohin die Waren versandt werden. Wenn Ihr Unternehmen mehrere Umsatzsteuerregistrierungen hat, sollten Sie eine Umsatzsteuernummer des Ziellandes verwenden. Ein Käufer, der Waren in einem anderen Land gekauft hat, muss die Mehrwertsteuer auf diese Waren im Bestimmungsland zum normalen Satz berechnen, der für Verkäufe in diesem Land gilt. Und befolgen Sie auch die 4 Schritte, die wir zuvor in diesem Artikel erwähnt haben.

Beispiel: Ein in Großbritannien ansässiges Unternehmen mit Mehrwertsteuerregistrierung in Polen hat Waren von einem spanischen Lieferanten gekauft. Der spanische Lieferant hat eine Rechnung mit den Worten „Reverse Charge“ und der polnischen Mehrwertsteuernummer des Käufers ausgestellt. Ich habe eine Reverse-Charge-Rechnung über 5000 Euro erhalten. Was soll ich tun? Fügen Sie diese Rechnung Ihren Steuerunterlagen hinzu und berechnen Sie die Mehrwertsteuer zusätzlich zur Rechnung.

Der Käufer muss die polnische Mehrwertsteuer von 23% – 1150 Euro – berechnen und diese Informationen in die polnische Mehrwertsteuererklärung eintragen.

Was passiert, wenn ein Käufer die Mehrwertsteuer auf der Reverse-Charge-Rechnung nicht berechnet hat?

Falls ein Unternehmen die Mehrwertsteuer auf seine innergemeinschaftlichen Einkäufe nicht berechnet, wird dies die Steuerbehörde bei einer Steuerprüfung tun. In diesem Szenario könnte ein solcher Steuerzahler in seiner Mehrwertsteuererklärung nicht denselben Betrag gutschreiben wie bei einer freiwilligen Erklärung. In diesem Fall muss das Unternehmen die im Rahmen der Betriebsprüfung angefallenen Steuern nachzahlen.