Verwaltet vom Finanzministerium über die Plattform Krajowy System e-Faktur (KSeF). Ziel ist es, die Steuerkonformität zu verbessern, Mehrwertsteuerbetrug zu verringern und Geschäftsprozesse zu optimieren.

Einführung der verpflichtenden E-Rechnung in Polen

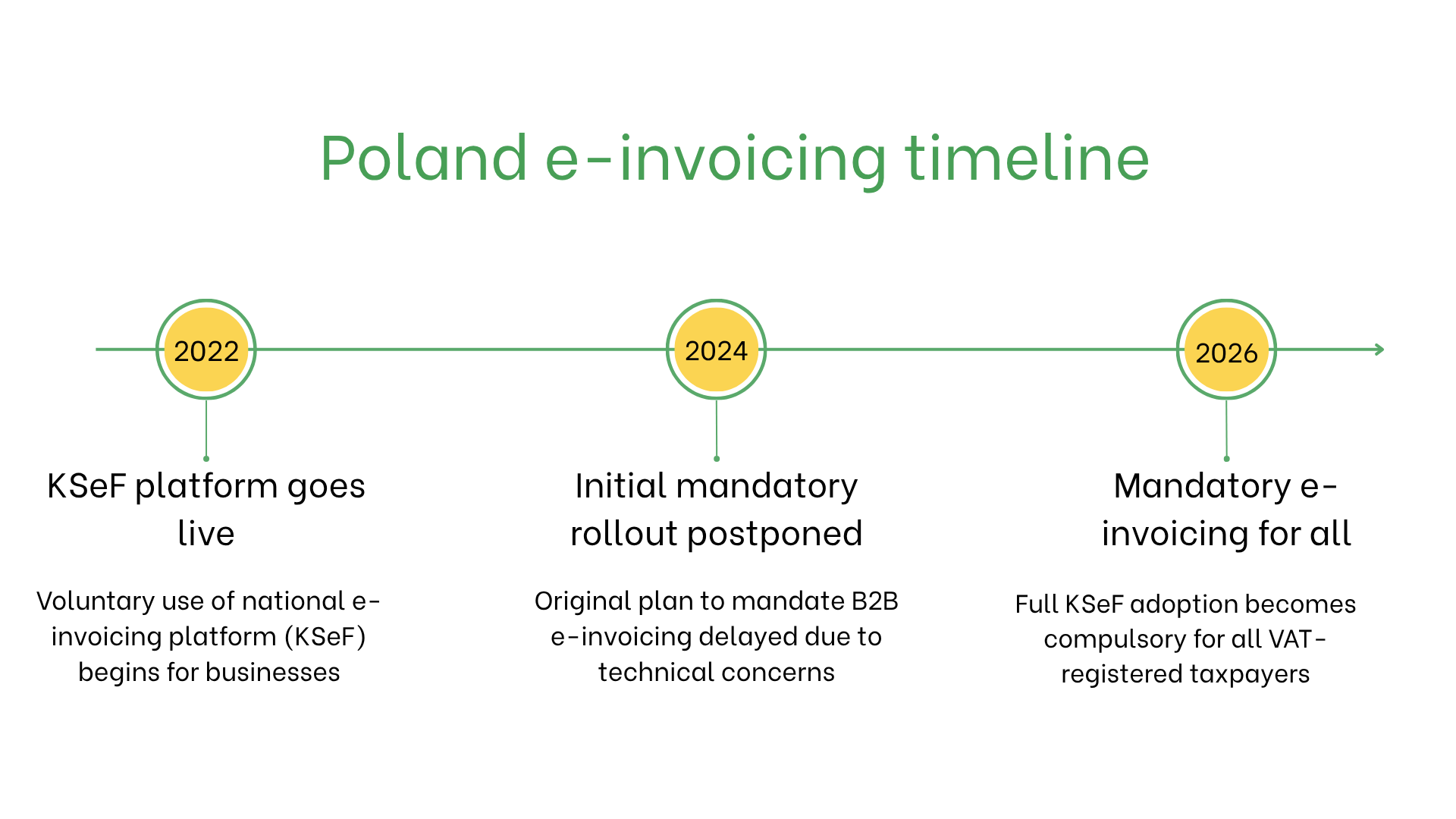

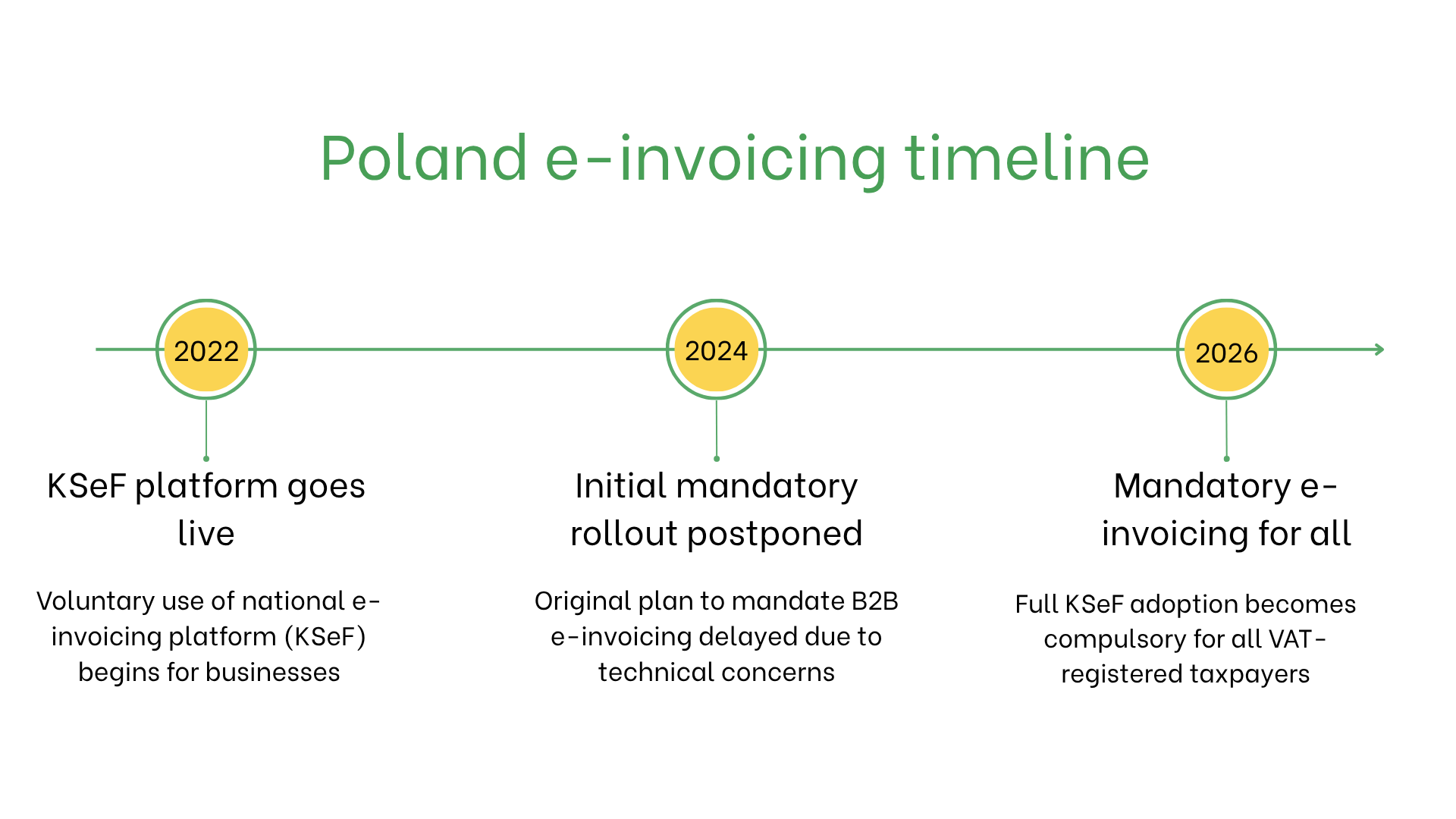

Polen führt die verpflichtende B2B-E-Rechnung über die staatlich betriebene Plattform KSeF (Krajowy System e-Faktur) ein und geht dabei schrittweise von einer freiwilligen zu einer obligatorischen Nutzung über:

- 1. Januar 2022: Das polnische Finanzministerium startete die freiwillige Phase des E-Rechnungssystems. Unternehmen konnten strukturierte E-Rechnungen über KSeF ausstellen und empfangen. Frühzeitige Nutzer profitierten von Vorteilen wie schnelleren Mehrwertsteuerrückerstattungen (bis zu 40 Tage statt 60).

- 2024 (ursprüngliches Datum): Die verpflichtende Einführung war ursprünglich für den 1. Juli 2024 geplant, wurde jedoch aufgrund von Bedenken hinsichtlich der Vorbereitung, Leistung und Cybersicherheit von KSeF verschoben. Die Regierung kündigte an, dass mehr Zeit zur Stabilisierung der Plattform und zur Berücksichtigung des Feedbacks der Beteiligten erforderlich sei.

- Neues Datum – 1. Februar 2026: Das neue verbindliche Einführungsdatum für die B2B-E-Rechnung in Polen ist nun auf Februar 2026 festgelegt. Alle mehrwertsteuerpflichtigen Unternehmen müssen Rechnungen ausschließlich über KSeF erstellen. Dies umfasst die Ausstellung, den Empfang, die Archivierung und die Prüfung. Traditionelle Formate (PDF, Papier) sind dann nicht mehr für Mehrwertsteuerzwecke gültig.

Wer muss in Polen E-Rechnungen verwenden?

In Polen ist die E-Rechnung erforderlich für:

- Großunternehmen: Verpflichtend ab Juli 2024 für alle inländischen und grenzüberschreitenden Mehrwertsteuertransaktionen.

- Kleine und mittlere Unternehmen (KMU): Unterliegen ab Juli 2024 denselben Anforderungen.

- Nichtansässige Unternehmen: Können verpflichtet sein, E-Rechnungen für Transaktionen mit in Polen mehrwertsteuerlich registrierten Unternehmen auszustellen.

Bereit, die E-Rechnung zu vereinfachen und Ihr Wachstum sicher zu skalieren? Fordern Sie ein Angebot an und entdecken Sie eine personalisierte Lösung, die sich an Ihren Arbeitsablauf anpasst, PEPPOL und nationale Systeme unterstützt und mit Ihrem Unternehmen wächst.

E-Rechnung vs. E-Billing

| Aspekt |

E-Rechnung |

E-Billing |

| Zweck |

Steuerkonformität über KSeF |

Informelle oder kundenbezogene Transaktionen |

| Format |

Strukturierte Formate, wie von KSeF vorgeschrieben |

Flexible, nicht regulierte Formate |

| Validierung |

Echtzeit über KSeF |

Keine Validierung |

| Archivierung |

Pflicht für 10 Jahre |

Optional |

Wesentliche Merkmale des polnischen E-Rechnungssystems

- Einreichungsplattform: Rechnungen müssen zur Validierung über KSeF eingereicht werden, bevor sie an den Empfänger weitergeleitet werden.

- Compliance-Prüfungen: Validierung umfasst Formatprüfung, Umsatzsteuerberechnung und Käufer-/Verkäufer-Identifikation.

- Archivierung: Rechnungen müssen mindestens 10 Jahre lang digital archiviert werden.

E-Rechnungsdatensatz

- Käufer-/Verkäufer-IDs: Umsatzsteuer-Identifikationsnummern.

- Rechnungsdetails: Rechnungsnummer, Ausstellungsdatum, Zahlungsbedingungen.

- Waren und Dienstleistungen: Beschreibungen, Mengen und Preise.

- Steuern: Anwendbare Mehrwertsteuersätze und Beträge.

- Transaktionsinformationen: Gesamtbetrag, Währung und Zahlungsmethode.

E-Rechnung nach Transaktionstypen

B2B-Transaktionen:

- Die verpflichtende E-Rechnung gewährleistet eine korrekte Steuerberichterstattung und schnellere Zahlungszyklen.

- Grenzüberschreitende B2B-Transaktionen müssen ab 2024 ebenfalls den KSeF-Anforderungen entsprechen.

B2C-Transaktionen:

- Obwohl die E-Rechnung für die meisten B2C-Transaktionen nicht verpflichtend ist, kann sie Prozesse optimieren und die Kundenerfahrung verbessern.

- Unternehmen können elektronische Quittungen zur Transparenz und Effizienz ausstellen.

B2G-Transaktionen:

- Für Transaktionen mit staatlichen Stellen ist die E-Rechnung bereits verpflichtend, um die Einhaltung der Vorschriften für öffentliche Aufträge sicherzustellen.

Strafen bei Nichteinhaltung

- Geldbußen: Bis zu 100 % des Mehrwertsteuerbetrags oder ein festgelegtes Bußgeld je Rechnung.

- Betriebliche Verzögerungen: Abgelehnte Rechnungen können Zahlungen und Liquidität beeinträchtigen.

- Rechtliche Risiken: Höheres Risiko für Prüfungen oder Streitigkeiten bei Nichteinhaltung.

Bleiben Sie den Vorschriften zur E-Rechnung mit unserer benutzerfreundlichen Plattform voraus. und erfahren Sie, wie wir Ihren Rechnungsprozess optimieren und vollständige Einhaltung der polnischen E-Rechnungsvorschriften sicherstellen können.

Polen führt die verpflichtende B2B-E-Rechnung über die staatlich betriebene Plattform KSeF (Krajowy System e-Faktur) ein und geht dabei schrittweise von einer freiwilligen zu einer obligatorischen Nutzung über:

Polen führt die verpflichtende B2B-E-Rechnung über die staatlich betriebene Plattform KSeF (Krajowy System e-Faktur) ein und geht dabei schrittweise von einer freiwilligen zu einer obligatorischen Nutzung über: