Einführung in DAC 7

Mit dem Inkrafttreten der DAC7-Richtlinie ist die Meldepflicht für Marktplätze nicht mehr ausschließlich Aufgabe der Steuerabteilung. Bei Unternehmen mit einem erheblichen Plattformumsatz befassen sich C-Level-Teams regelmäßig mit den DAC7-Schwellenwerten, da sie für Entscheidungen zu Datenarchitektur, Investitionsvolumen und rechtlichen Risikoniveaus verantwortlich sind.

In der Praxis betrachten C-Level-Teams die DAC7-Richtlinie als Teil des gesamten Rahmens zur Steuertransparenz, zusammen mit Systemen für den automatischen Informationsaustausch und Umsatzpositionen in der öffentlichen Berichterstattung. So wird sichergestellt, dass DAC7-Schwellenwerte nicht aus dem Kontext gerissen werden, sondern ihr Einfluss auf das Geschäftsmodell der Plattform, das KYC-Design und die Interaktionen mit Nichtansässigen bewertet wird.

Grundlagen der DAC7-Schwellenwerte und DAC7-Praxis in der EU

Die Grundstruktur der DAC7-Schwellenwerte in der EU ist einfach. Beim Verkauf von Waren über eine Plattform wird ein Verkäufer meldepflichtig, wenn er mehr als 30 Transaktionen auf einer einzigen Plattform in einem Kalenderjahr abschließt oder mindestens 2.000 € an Vergütung erhält. Dies ist eine direkte DAC7-Regel, die in der DAC7-Richtlinie verankert ist, und die meisten EU-Länder setzen sie ohne Änderungen um.

Die DAC7-Schwellenwerte werden nicht für Dienstleistungen, Vermietung von Immobilien und Vermietung von Fahrzeugen verwendet. Nach der DAC7-Richtlinie gelten derartige Transaktionen bereits ab der ersten relevanten Transaktion als meldepflichtig. Produkt- und Finanzteams müssen Arten von Transaktionen daher sorgfältig kennzeichnen, um Verwechslungen zwischen Waren und Dienstleistungen innerhalb desselben Buchhaltungssystems zu vermeiden.

Wichtig ist, dass die DAC7-Schwellenwerte selbst nicht in der Meldedatei enthalten sind. Der DAC7-Export zeigt nur bereits gefilterte Verkäufer und die aggregierten Beträge pro Quartal. Die Anwendung der Schwellenwerte ist in den DAC7-Meldeanforderungen vorgegeben und wird im Rahmen interner Steuerprüfungen kontrolliert.

| Regelbestandteil |

Wert nach DAC7 (EU) |

| Transaktionsschwelle |

Mehr als 30 Transaktionen pro Kalenderjahr |

| Wertschwelle |

Mehr als 2.000 € an Vergütung |

| Tätigkeiten ohne Schwellenwerte |

Vermietung von Immobilien, Dienstleistungen, Transport |

| Erster EU-Meldezeitraum |

Transaktionen ab dem 1. Januar 2023 |

| Erste einheitliche Frist |

31. Januar 2024 |

Diese Tabelle spiegelt die grundlegende Logik der DAC7-Schwellenwerte wider und hilft C-Level-Teams, die DAC7-Anforderungen der EU schnell mit lokalen Rechtsordnungen zu vergleichen, die ähnliche Regeln eingeführt haben.

Wie sich die DAC7-Meldepflichten auf das Plattformmanagement auswirken

Die

DAC7-Anforderungen legen im Detail fest, welche Felder die Plattform für Verkäufer erfassen muss. Dazu gehören Name, Anschrift, Steueridentifikationsnummer, Ansässigkeitsstaat, Konto-ID sowie Gesamtvergütung und Transaktionsanzahl pro Quartal und Jahr. Im Kern werden die

DAC7-Schwellenwerte auf Grundlage dieser Aggregationen berechnet.

Für CTOs und CPOs stellt sich die zentrale Frage, wie sich die DAC7-Schwellenwerte in bestehende Nutzerflows integrieren lassen. Sind Plattform und Geschäft nach Rechtsträgern und Domains getrennt, erfordern die DAC7-Meldepflichten einheitliche Verkäuferkennungen und eine klare Regel, wo der Masterdatensatz geführt wird, um Abweichungen zwischen dem Finanzsystem und dem DAC7-Bericht zu vermeiden.

CFOs und Steuerleiter verankern die DAC7-Schwellenwerte typischerweise in ihren Bilanzierungs- und Buchhaltungsrichtlinien und nehmen die DAC7-Meldeanforderungen in die Matrix der Schlüsselkontrollen auf. Diese Matrix umfasst die Prüfung der Gültigkeit von Steueridentifikationsnummern, den Abgleich der DAC7-Datei mit dem Hauptbuch sowie ein Korrekturverfahren, falls die Steuerbehörde eine Datei wegen Fehlern zurückweist.

Regionale DAC7-EU-Struktur und EU-DAC7-Rahmen für Marktplätze

Der DAC7-EU-Rahmen basiert auf den OECD-Musterregeln für Plattformen. Die EU war der erste große Block, der diese Modellregeln in Form von EU DAC7 umgesetzt hat, und wurde damit zum Maßstab für andere Länder, darunter Kanada und das Vereinigte Königreich.

Unter dem DAC7-EU verwenden alle EU-Staaten eine gemeinsame Architektur der DAC7-Schwellenwerte für Waren und einen gemeinsamen Ansatz für Dienstleistungen und Vermietungen. Die Details zu Fristen, Dateiformaten und Sanktionen werden jedoch in der nationalen Gesetzgebung geregelt. Der Informationsaustausch zwischen den Steuerbehörden beruht dabei auf einer einheitlichen Vereinbarung zum automatischen Informationsaustausch.

Besonders wichtig ist, dass EU DAC7 auch Plattformen aus Drittstaaten betrifft. Richtet eine Plattform ihr Angebot auf EU-Verkäufer oder Immobilien in der EU aus, kann sie in den Anwendungsbereich von DAC7 fallen und muss sich in einem EU-Mitgliedstaat registrieren. Dies sollten C-Level-Teams globaler Gruppen berücksichtigen, die mehrere Plattformen weltweit steuern.

Vergleich von DAC7-Schwellenwerten und Fristen in der EU, Australien, Kanada, Neuseeland und dem Vereinigten Königreich

Während die EU die DAC7-Richtlinie nutzt, stützen sich andere Länder ebenfalls auf die OECD-Musterregeln, setzen sie jedoch in anderer Form um. Die DAC7-Schwellenwerte gelten direkt nur in der EU, aber das Konzept, Kleinstverkäufer auszunehmen und feste Meldefristen zu definieren, wird in anderen Systemen aufgegriffen.

| Land / System |

Rechtsgrundlage |

Beginn der Transaktionsverfolgung |

Erstes Berichtsjahr |

Erste Einreichungsfrist |

Besonderheiten der Schwellenwerte |

| EU (DAC7-EU) |

DAC7-Richtlinie |

1. Januar 2023 |

2023 |

31. Januar 2024 |

30 Transaktionen oder 2.000 € bei Waren; keine Schwellenwerte für Dienstleistungen/Vermietungen |

| Australien (SERR) |

OECD-Musterregeln (MRDP) |

1. Juli 2023 (Ridesharing & Unterkünfte), 1. Juli 2024 (andere Plattformen) |

2023–24 / 2024–25 |

31. Januar oder 31. Juli; zentrale Frist für den Vollumfang: 31. Januar 2025 |

Keine Transaktions-/Wertschwellen; abhängig von Art der Tätigkeit und Verkäuferstatus |

| Kanada |

OECD MRDP |

1. Januar 2024 |

2024 |

31. Januar 2025 |

Regime von der EU offiziell als DAC7-äquivalent anerkannt |

| Neuseeland (DPI) |

OECD MRDP |

1. Januar 2024 |

2024 |

7. Februar 2025 |

Fokus auf Dienstleistungen und Vermietungen; Warenmodul noch nicht vollständig umgesetzt |

| Vereinigtes Königreich |

OECD MRDP + UK-Regelungen 2023 |

1. Januar 2024 |

2024 |

31. Januar 2025 |

Schwellenwerte über Kleinstverkäufer-Ausnahmen; Struktur ähnlich zu EU DAC7 |

Indien, Singapur und Schweiz: Ansätze zu DAC7-Schwellenwerten

Indien

Indien verfügt noch nicht über ein einheitliches Regime, das vollständig den DAC7-Schwellenwerten entspricht. Stattdessen stärkt die Regierung die Regulierung von Plattformarbeit und diskutiert die Besteuerung digitaler Plattformen im Rahmen von Steuerreformen und BEPS. Forschungsarbeiten zur Besteuerung digitaler Plattformen in Indien und neue Arbeitsgesetze betonen Arbeitnehmerschutz und Einkommensverteilung, ohne ein direktes Äquivalent zur DAC7-Meldepflicht einzuführen.

Für C-Level-Teams globaler Marktplätze bedeutet dies, dass in Indien die Beobachtung des Arbeitsrechts und der steuerlichen Vorschriften wichtiger ist, als nach einer 1:1-Kopie der DAC7-Schwellenwerte zu suchen, auch wenn allgemeine Prinzipien zur transparenten Meldung von Plattform-Einkünften bereits diskutiert werden.

Singapur

Singapur passt internationale Standards zur Steuertransparenz traditionell schnell an, hat aber noch keine eigene Version der DAC7-Schwellenwerte für Marktplätze eingeführt. Der Schwerpunkt liegt auf Country-by-Country-Reporting für internationale Unternehmensgruppen und einem eigenen Gesetz für Plattformbeschäftigte, dem Platform Workers Act 2024, der Schutzrechte für Kuriere und Fahrer regelt, jedoch keine DAC7-ähnliche Meldung für Verkäufer vorsieht.

Gleichzeitig orientieren sich die singapurischen Steuerbehörden eng an den OECD-Musterregeln für Plattformen. Dies zeigt sich in ihrer aktiven Rolle in der globalen Agenda und in der Struktur ihrer Analysen zur digitalen Wirtschaft in einschlägigen Berichten. Für Unternehmen, die die DAC7-Schwellenwerte in der EU bereits umgesetzt haben, erfolgt die Übertragung auf Aktivitäten in Singapur auf Basis der allgemeinen MRDP-Grundsätze, nicht über einen direkten Verweis auf die DAC7-Richtlinie.

Schweiz

Die Schweiz hat bislang kein eigenes Regime eingeführt, das den DAC7-Schwellenwerten für Marktplätze entspricht. Neue Mehrwertsteuerregeln sind jedoch für Plattformen wichtig: Ab dem 1. Januar 2025 werden Marktplätze in bestimmten Fällen als eigenständige Lieferer von Waren behandelt, auch wenn sie operativ nur Verkäufer und Käufer verbinden.

Schweizer Einheiten internationaler Gruppen unterliegen dem EU DAC7, wenn die Plattform mit EU-Verkäufern arbeitet, und der Informationsaustausch über digitale Plattformen erfolgt über automatische Austauschabkommen. Die EU-DAC7-Schwellenwerte wirken daher indirekt auf Schweizer Strukturen, obwohl das lokale Recht DAC7 noch nicht nachbildet.

Wie DAC7-Marktplatzmeldungen das globale Plattformdesign beeinflussen

Auch wenn ein Land die DAC7-Richtlinie nicht formell anwendet, erkennen C-Level-Teams, dass der Ansatz des DAC7-Marktplatzreportings schrittweise zum globalen Standard wird. Australien, Kanada, Neuseeland und das Vereinigte Königreich nutzen bereits die OECD-Musterregeln, und die EU hat mit DAC7 spezifische Schwellenwerte und Fristen festgelegt.

Die praktische Wirkung zeigt sich klar auf drei Ebenen der DAC7-Schwellenwerte.

Datenarchitektur

Einheitliche Verkäuferkennungen, Klassifizierung der Aktivitätstypen und Mindestschwellenzähler werden für die EU und MRDP-Länder benötigt.

Operative Prozesse

Die Verkäufer-Due-Diligence, wie sie in den DAC7-Meldeanforderungen vorgesehen ist, muss in Onboarding, Zahlungen und Support integriert werden, um eine manuelle Datenerhebung am Jahresende zu vermeiden.

Fristenmanagement

Konkrete Termine (31. Januar, 31. März, 7. Februar, 31. Juli und andere) erscheinen im Kalender der C-Level-Teams, und interne Meilensteine für DAC7-Schwellenwerte und ähnliche Regime sind mit diesen Daten verknüpft.

Dieser Ansatz hilft, DAC7-Marktplatzmeldungen nicht als rein europäisches Thema, sondern als Bestandteil eines langfristigen Programms zur Steuertransparenz digitaler Plattformen zu betrachten.

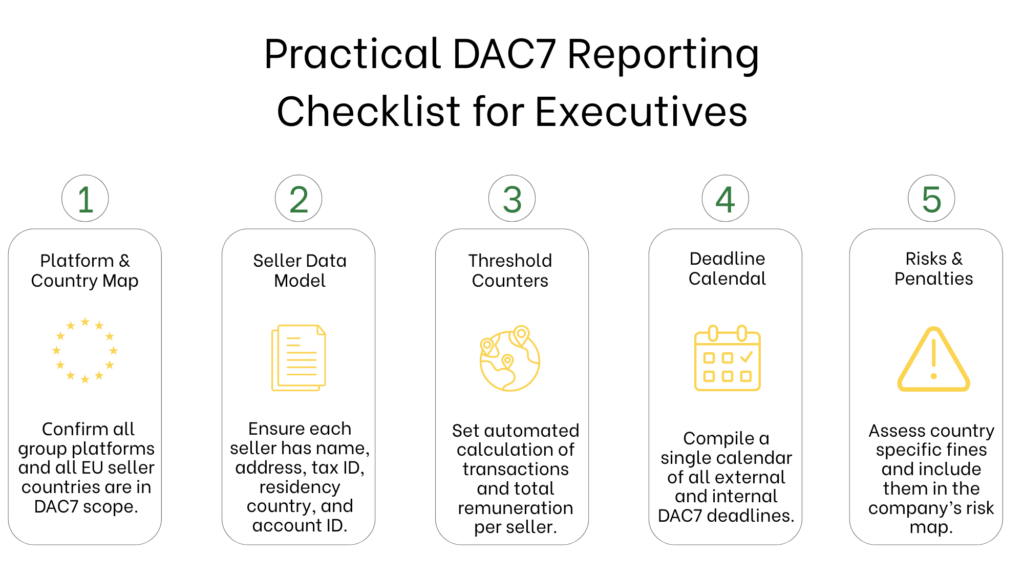

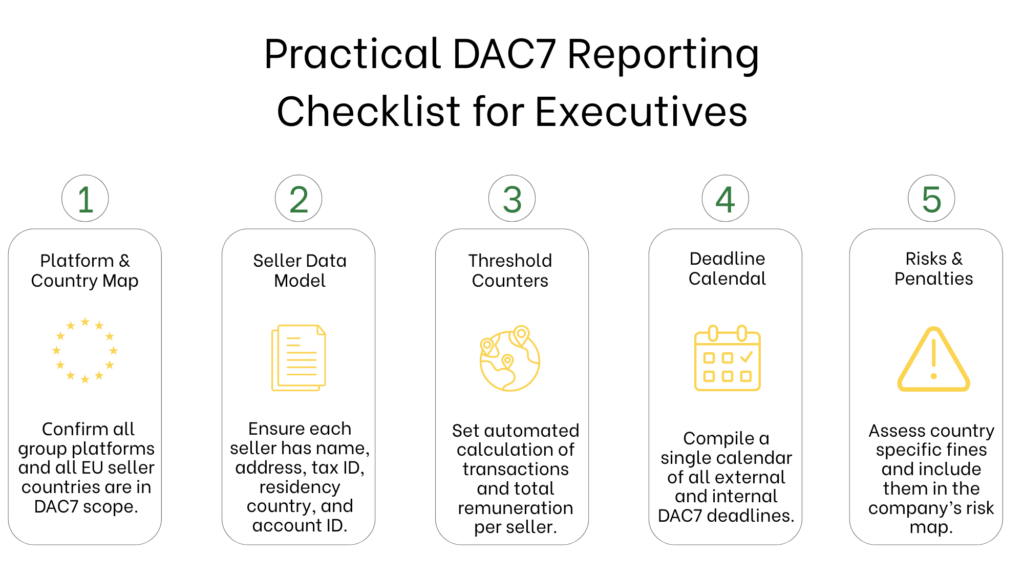

Checkliste für C-Level zur Aktualisierung der Prozesse für DAC7-Meldeanforderungen

Um DAC7-Schwellenwerte im Griff zu behalten, nutzen viele Unternehmen eine kurze Arbeits-Checkliste auf C-Level-Ebene. Sie basiert auf den DAC7-Meldeanforderungen, berücksichtigt aber auch die Regime Australiens, Kanadas, Neuseelands und des Vereinigten Königreichs.

Jurisdiction Map

Aktualisieren Sie die Liste der Länder, in denen DAC7-Schwellenwerte oder analoge Regelungen gelten.

Markieren Sie, wo DAC7-EU gilt, wo MRDP eingesetzt wird und wo zukünftige Regeln noch diskutiert werden.

C-Level Responsibilities

Definieren Sie klar, wer auf C-Level für die DAC7-Richtlinie zuständig ist, wer für DAC7-bezogene Themen in Kanada und Australien verantwortlich ist und wer die Gesamt-Risikokarte pflegt.

Unified Data Model

Stellen Sie sicher, dass das System DAC7-Schwellenwerte und vergleichbare Schwellenwerte über alle Plattformen der Gruppe hinweg berechnen kann und dass das DAC7-Marktplatzreporting mit denselben Aggregaten erstellt wird wie die interne Managementberichterstattung.

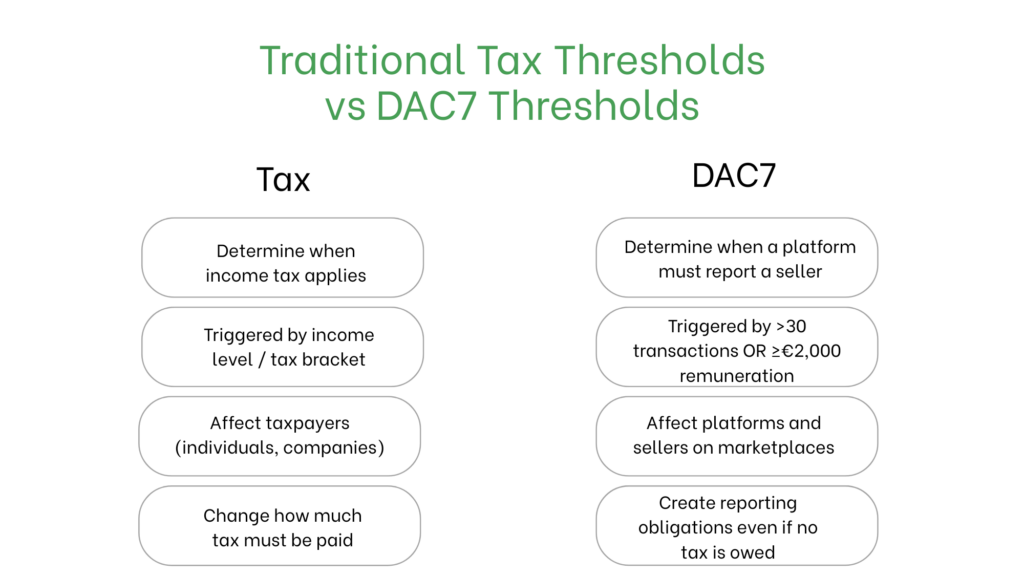

Wie DAC7-Schwellenwerte mit klassischen Steuerschwellen zusammenhängen

Für C-Level-Teams ist es hilfreich, DAC7-Schwellenwerte von klassischen Steuerschwellen in der Einkommen- oder Körperschaftsteuer zu unterscheiden. In traditionellen Steuersystemen bezieht sich „Schwellenwert“ üblicherweise auf die Höhe von Einkommen oder Umsatz, ab der ein bestimmter Steuersatz oder eine bestimmte Steuerpflicht greift. Diese Schwellenwerte bestimmen, wie viel Steuern eine Person oder ein Unternehmen zahlt – nicht, ob eine digitale Plattform die Aktivitäten eines Verkäufers melden muss.

Im Gegensatz dazu sind DAC7-Schwellenwerte Meldekriterien. Sie definieren, wann ein Verkäufer in das DAC7-Marktplatzreporting aufgenommen werden muss – basierend auf der Anzahl der Transaktionen und der Vergütung – und nicht auf der endgültigen Steuerlast des Verkäufers. Ein Verkäufer kann die DAC7-Schwellenwerte überschreiten (z. B. mehr als 30 Transaktionen oder mindestens 2.000 € auf einer Plattform), sich aber dennoch unterhalb der traditionellen Steuerschwellen in seinem Ansässigkeitsstaat bewegen.

Für Plattformgruppen bedeutet dies, dass Systemdesign und Bilanzierungsrichtlinien klar trennen sollten zwischen:

- Daten, die für nationale Steuerschwellen (Einkommensteuer, Umsatzsteuer usw.) verwendet werden; und

- spezifischen DAC7-Zählern, die bestimmen, ab wann ein Verkäufer im Rahmen von Marktplatzreporting meldepflichtig wird.

Wenn diese Konzepte in Datenarchitektur, Richtlinien und Berichterstattung getrennt gehalten werden, vermeiden Unternehmen Verwechslungen zwischen lokalen Steuerschwellen und dem globalen Transparenzrahmen auf Basis von DAC7 und ähnlichen Regelungen.

Fristenkalender

Fassen Sie die Daten 31. Januar 2025, 31. März 2025, 7. Februar 2026, 31. Januar 2026 und den 31. Juli jedes Jahres in einem einzigen Kalender zusammen sowie die internen Fristen, bis zu denen das Team Abstimmungen abgeschlossen haben muss, bevor Dateien für DAC7-Meldeanforderungen und verwandte Regime eingereicht werden.

Risk Reassessment

Beziehen Sie DAC7-Schwellenwerte und andere Plattform-Reportingregime in regelmäßige steuerliche und regulatorische Risikoüberprüfungen ein, damit Bußgelder und Nachforderungen den Vorstand nicht unerwartet treffen.

Development Plan

Dokumentieren Sie, wie sich die Organisation an neue Länder anpasst, die die MRDP einführen, sowie an mögliche Änderungen des EU DAC7, damit DAC7-Meldeanforderungen nicht jedes Jahr ad hoc neu gestaltet werden müssen.

Zusammenfassung

Für C-Level-Teams ist es wichtig, DAC7-Schwellenwerte als Teil des globalen Berichtsrahmens für digitale Plattformen zu betrachten. Die EU legt mit der DAC7-Richtlinie konkrete Schwellenwerte und Fristen fest, während Australien, Kanada, Neuseeland, das Vereinigte Königreich und andere Länder ähnliche Systeme auf Basis der OECD-Musterregeln etablieren. Eine durchdachte Strategie für DAC7, DAC7-EU, EU DAC7, DAC7-Marktplatzreporting und DAC7-Meldeanforderungen ist längst nicht mehr nur eine zusätzliche Compliance-Aufgabe, sondern ein normales Steuerungsinstrument für das Management von Steuerrisiken im Plattformgeschäft.

Häufig gestellte Fragen

Welche Verkäufer unterliegen den DAC7-Schwellenwerten in der EU?

Ein Verkäufer von Waren wird meldepflichtig, wenn er mehr als 30 Transaktionen durchführt oder mindestens 2.000 € Umsatz auf einer einzelnen Plattform innerhalb eines Kalenderjahres erzielt. Für Dienstleistungen, Vermietung von Immobilien und Transport gibt es nach den Anforderungen von EU DAC7 keine numerischen Schwellenwerte; die Meldepflicht beginnt mit der ersten relevanten Transaktion.

Welche Daten müssen Plattformen gemäß den DAC7-Meldeanforderungen erheben?

Plattformen müssen den Namen des Verkäufers, dessen Anschrift, Ansässigkeitsstaat, Steueridentifikationsnummer, Bank- oder Kontoidentifikator sowie die Gesamtvergütung und die Anzahl der Transaktionen pro Quartal und pro Jahr erfassen. Diese Felder werden sowohl für das DAC7-Marktplatzreporting als auch für interne Kontrollen verwendet.

Welche Verkäufer unterliegen den DAC7-Schwellenwerten in der EU

Ein Verkäufer von Waren wird meldepflichtig, wenn er mehr als 30 Transaktionen durchführt oder mindestens 2.000 € Umsatz auf einer einzelnen Plattform innerhalb eines Kalenderjahres erzielt. Für Dienstleistungen, Vermietung von Immobilien und Transport gibt es nach den Anforderungen von EU DAC7 und EU DAC 7 keine numerischen Schwellenwerte; die Meldepflicht beginnt mit der ersten relevanten Transaktion.

Welche Daten müssen Plattformen gemäß den DAC7-Meldeanforderungen erheben

Plattformen müssen den Namen des Verkäufers, seine Anschrift, seinen Ansässigkeitsstaat, seine Steueridentifikationsnummer, den Bank- oder Kontoidentifikator sowie die Gesamtvergütung und die Anzahl der Transaktionen pro Quartal und pro Jahr erfassen. Diese Felder werden sowohl für das DAC7-Marktplatzreporting als auch für interne Kontrollen verwendet.