Reguliert durch das System zur Ausstellung qualifizierter Rechnungen (QIIS). Entspricht den Anforderungen der japanischen Verbrauchssteuer und internationalen E-Rechnungsstandards.

Einführung der obligatorischen E-Rechnung in Japan

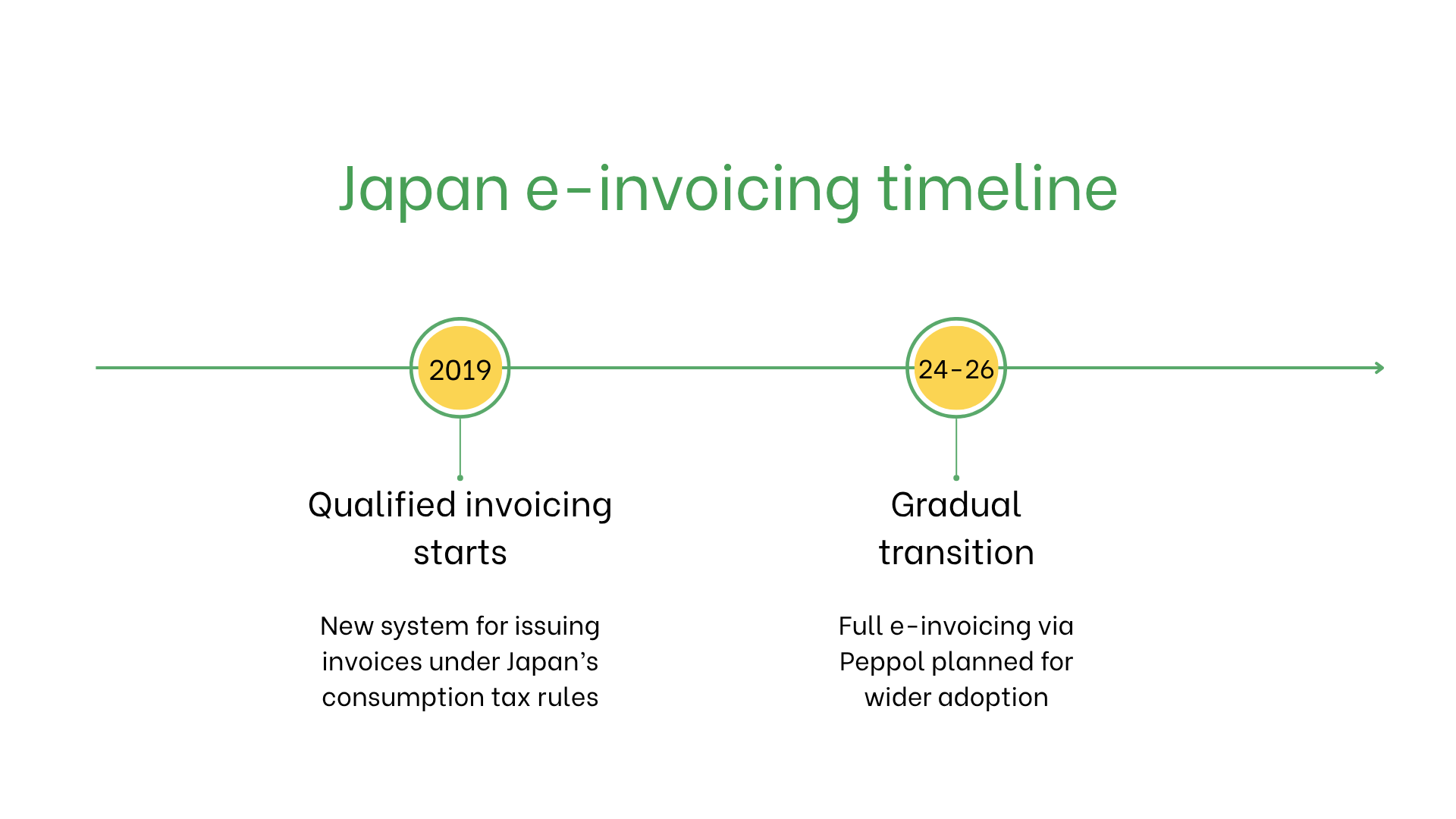

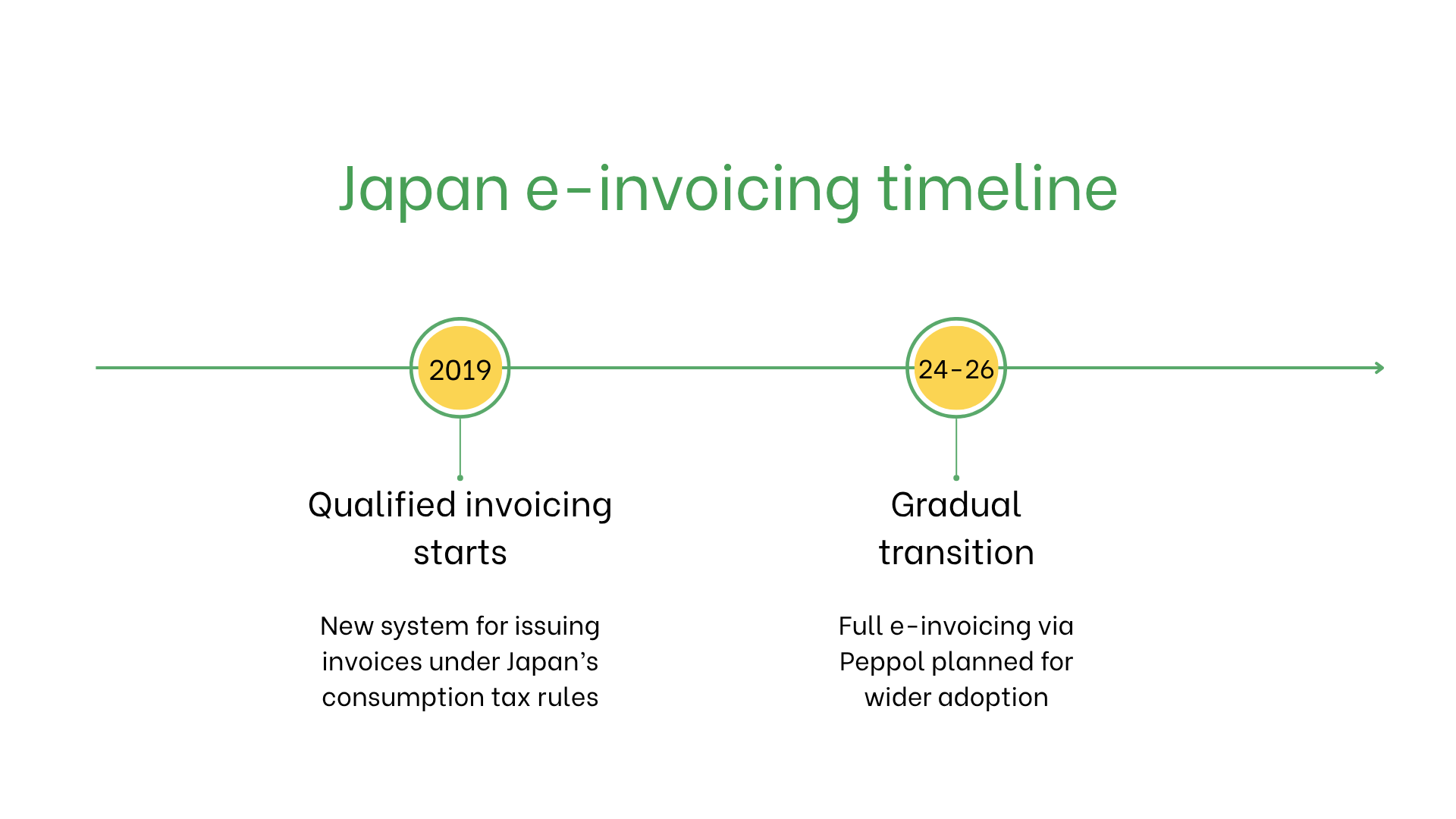

Japan hat ein neues Rechnungssystem eingeführt, um internationalen Standards zu entsprechen und die Steuertransparenz zu verbessern:

- Im Oktober 2023 wurde das System für qualifizierte Rechnungen eingeführt. Nur registrierte Unternehmen dürfen qualifizierte Rechnungen ausstellen, die erforderlich sind, um Vorsteuerabzüge geltend zu machen.

- Obwohl E-Rechnungen noch nicht vollständig verpflichtend sind, hat Japan das Peppol-Format als nationalen Standard übernommen. Die Japan Peppol Authority überwacht die Einhaltung und Nutzung des Netzwerks.

- Eine freiwillige Phase läuft derzeit, mit breiterer Einführung bis 2026, insbesondere für B2B-Transaktionen und öffentliche Aufträge.

Wer benötigt E-Rechnungen in Japan?

- Registrierte Unternehmen: Müssen qualifizierte Rechnungen gemäß QIIS ausstellen, damit Empfänger Verbrauchssteuerabzüge geltend machen können.

- Exporteure: Erforderlich für grenzüberschreitende Transaktionen zur Gewährleistung korrekter Steuerberichterstattung.

- Nicht ansässige Unternehmen: Müssen QIIS einhalten, wenn sie in Japan für Verbrauchssteuerzwecke registriert sind.

Bereit, E-Invoicing zu vereinfachen und sicher zu skalieren? Fordern Sie ein Angebot an und entdecken Sie eine maßgeschneiderte Lösung, die sich an Ihre Arbeitsabläufe anpasst, PEPPOL und nationale Systeme unterstützt und mit Ihrem Unternehmen wächst.

E-Invoicing vs. E-Billing

| Aspekt |

E-Invoicing |

E-Billing |

| Zweck |

Steuerkonformität gemäß

QIIS |

Informelle oder kundenspezifische Transaktionen |

| Übermittlung |

Über zertifizierte Systeme |

Nicht validiert |

| Archivierung |

Erforderlich für 7 Jahre |

Optional |

Hauptmerkmale des japanischen E-Invoicing-Systems

Das japanische E-Rechnungssystem umfasst:

- Übermittlung über zertifizierte Systeme: Rechnungen müssen den QIIS-Standards entsprechen.

- Validierung: Gewährleistet die Einhaltung der Verbrauchssteuerbestimmungen.

- Archivierung: Digitale Speicherung für 7 Jahre gemäß japanischem Steuerrecht erforderlich.

Datensatz für E-Rechnungen

E-Rechnungen in Japan enthalten die folgenden entscheidenden Daten:

- Absender-/Empfänger-IDs: Registrierungsnummern gemäß QIIS.

- Rechnungsdetails: Rechnungsnummer, Ausstellungsdatum und Zahlungsbedingungen.

- Waren und Dienstleistungen: Artikelbeschreibungen, Mengen, Stückpreise und Zwischensummen.

- Steuern: Anwendbare Verbrauchssteuersätze und -beträge.

- Transaktionsinformationen: Gesamtbetrag, Währung und Zahlungsmethode.

- Digitale Signatur: Gewährleistet Authentizität und Integrität der Rechnung.

E-Rechnung über verschiedene Transaktionstypen

B2B-Transaktionen:

- Verpflichtend zur Einhaltung der Verbrauchssteuerbestimmungen.

- Erleichtert korrekte Steuerabzüge, optimiert Buchhaltung und Prüfungen.

B2C-Transaktionen

- Nicht verpflichtend, aber empfohlen für Transparenz und interne Effizienz.

B2G-Transaktionen:

- Erwartet wird die Angleichung an internationale E-Rechnungsstandards zur Sicherstellung der Konformität und Transparenz.

Strafen bei Nichteinhaltung in Japan

Nichteinhaltung der E-Rechnungsbestimmungen in Japan kann zu Folgendem führen:

- Geldstrafen: Finanzielle Sanktionen bei Verstößen.

- Verlust von Steuerabzügen: Nicht konforme Rechnungen führen ggf. zum Verlust von Steuervergünstigungen.

- Rechtliche Risiken: Wiederholte Verstöße können zu Prüfungen und Reputationsschäden führen.

Bleiben Sie den E-Invoicing-Vorschriften mit unserer benutzerfreundlichen Plattform einen Schritt voraus. noch heute und sehen Sie, wie wir Ihren Rechnungsprozess optimieren und gleichzeitig die vollständige Einhaltung der japanischen E-Invoicing-Vorschriften sicherstellen können. Japan hat ein neues Rechnungssystem eingeführt, um internationalen Standards zu entsprechen und die Steuertransparenz zu verbessern:

Japan hat ein neues Rechnungssystem eingeführt, um internationalen Standards zu entsprechen und die Steuertransparenz zu verbessern: