Reverse-Charge-Verfahren für Verkäufer und Käufer

Reverse-Charge-Verfahren für Verkäufer und Käufer

Reverse Charge für Verkäufer

1 Lieferung zwischen EU-Mitgliedsstaaten (EU-EU)

Reverse Charge ist eine Sonderregelung, bei der ein Käufer die Mehrwertsteuer berechnet und zahlt. Dies tritt bei grenzüberschreitenden Verkäufen auf, wenn Ihr Käufer ein umsatzsteuerpflichtiges Unternehmen ist.

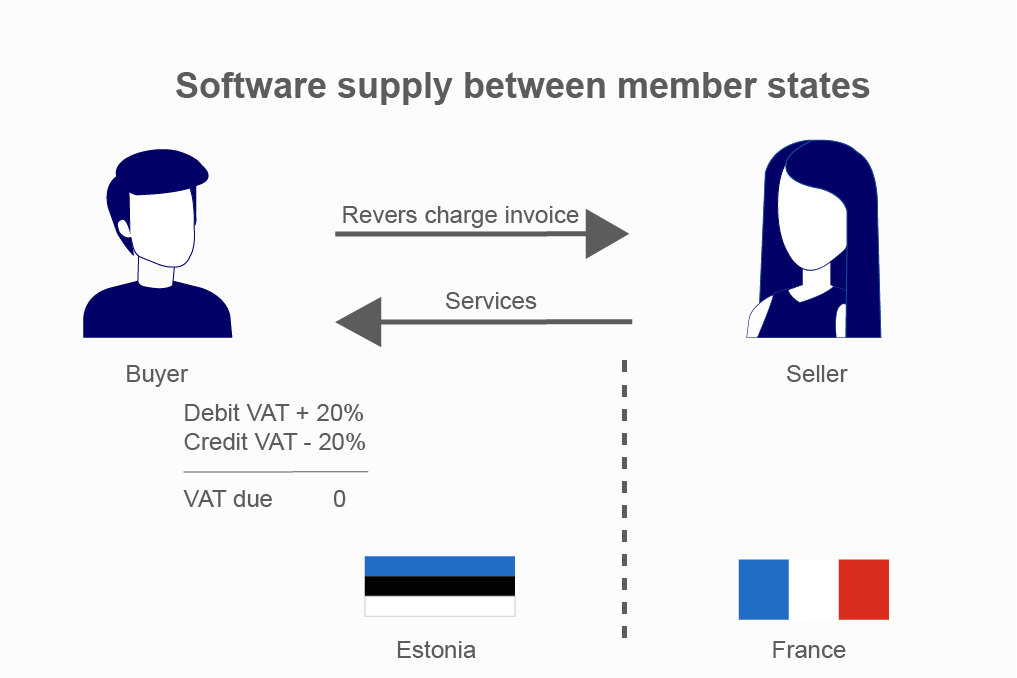

Lassen Sie mich Ihnen ein Beispiel geben:

Französische Unternehmen verkaufen Software an in Estland registrierte Unternehmen. Es handelt sich um einen innergemeinschaftlichen B2B-Verkauf.Ein Ort der Erbringung einer solchen Dienstleistung ist ein Ort, an dem ein Kunde registriert ist (allgemeine Regel). Das bedeutet, dass der Ort der Leistung Estland ist und die estnische Mehrwertsteuer berechnet werden muss. Der französische Lieferant muss für eine solche Lieferung eine Reverse-Charge-Rechnung ausstellen.

Eine Reverse-Charge-Rechnung ist eine normale MwSt.-Rechnung mit einer Umsatzsteuer-Identifikationsnummer des Kunden und einem „Reverse Charge“-Schild. Der estnische Kunde fügt diese Rechnung einem Mehrwertsteuerbuch hinzu und berechnet die estnische Mehrwertsteuer. Sie können diese Mehrwertsteuer gleichzeitig gutschreiben, sodass die insgesamt geschuldete Mehrwertsteuer null beträgt.

Meldepflichten:

- Der Verkäufer muss diesen Verkauf in einer Verkaufsliste melden

- Der Käufer muss diesen Kauf bei der regelmäßigen Umsatzsteuererklärung melden

Ausnahmen:

- Ihr Käufer ist ein EU-Unternehmen, hat aber keine Umsatzsteuer-Identifikationsnummer

- Ort der umsatzsteuerlichen Leistung in Ihrem Land. Dies kann vorkommen, wenn von Ihnen verkaufte Waren das Abgangsland nicht verlassen. Oder Ort der Dienstleistungserbringung – befindet sich im Herkunftsland (z. B. Bildungsdienstleistungen, Verpflegungsdienstleistungen, landbezogene Dienstleistungen)

2 Lieferung zwischen der EU und Nordirland (EU nach NI)

Die EU hat eine Vereinbarung mit NI, die die Mehrwertsteuerfrage abdeckt.Gemäß dem Mehrwertsteuerprotokoll müssen Sie beim Verkauf an Nordirland-Unternehmen den Reverse-Charge-Ansatz anwenden. Überprüfen Sie, ob es sich um eine Umsatzsteuer-Identifikationsnummer handeln muss, die mit Nordirland beginnt.Wenn Sie eine GB-Umsatzsteuernummer sehen, müssen Sie die ROW-Regel anwenden.

Meldepflichten:

- Der Verkäufer muss diesen Verkauf bei einer regelmäßigen Umsatzsteuererklärung melden – steuerfreie Lieferung

- Der Käufer muss diesen Kauf bei einer regelmäßigen Umsatzsteuererklärung melden

Der Hauptunterschied zu EU-EU besteht in der fehlenden Verpflichtung, Verkäufe in einer Verkaufsliste zu melden.

3 Lieferungen zwischen der EU und dem Rest der Welt (EU-ROW)

Da Sie die MwSt.-Regelungen für Dienstleistungen, die Sie in einem anderen Land erbringen, niemals vorhersagen können, stellen Sie normalerweise eine Rechnung ohne MwSt. (keine Reverse-Charge-Rechnung) aus, wenn der Ort der Leistung nicht Ihr Land ist. Dies gilt für Buchhaltungs-, Rechts-, Werbe- und sonstige Dienstleistungen.

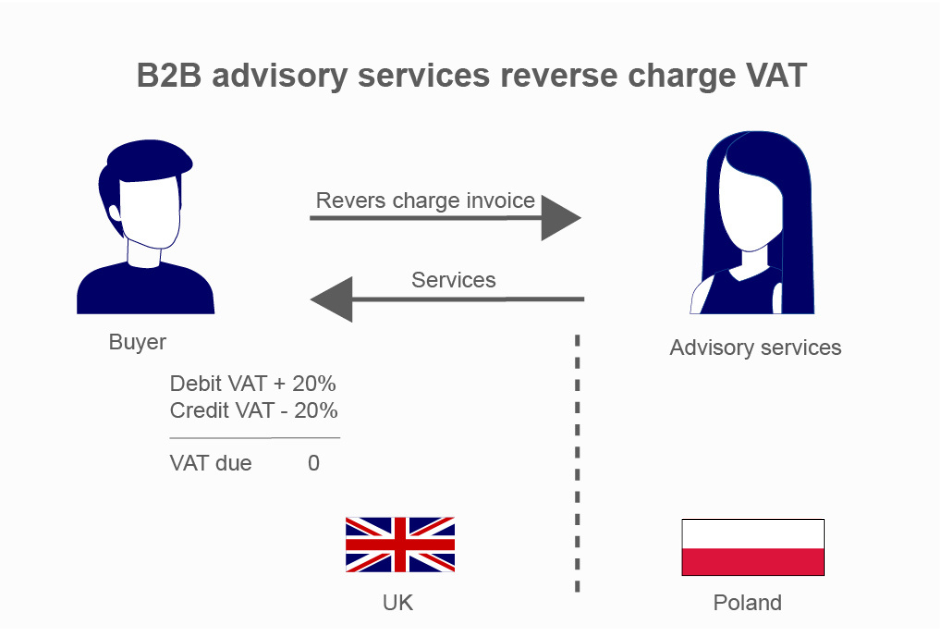

Beispiel: Ein polnisches Unternehmen stellt seinem britischen Kunden Beratungsleistungen in Rechnung. Das polnische Unternehmen muss eine Rechnung ohne Mehrwertsteuer ausstellen, sobald der Ort der Leistung für diese Dienstleistung nicht Polen ist. Polnische Unternehmen weisen diesen Betrag nicht in ihrer Mehrwertsteuererklärung aus, da er außerhalb des Geltungsbereichs der polnischen Mehrwertsteuer liegt.

Gleichzeitig zeigt der britische Käufer diesen Betrag in der britischen Umsatzsteuererklärung an, berechnet 20 % der britischen Umsatzsteuer und kann gleichzeitig diesen Betrag in derselben Umsatzsteuererklärung gutschreiben.

Reverse Charge für Käufer

1 Einkauf bei einem Lieferanten aus einem anderen EU-Mitgliedsstaat (EU-EU)

Wenn Sie ein in der EU ansässiges Unternehmen sind und Waren in einem anderen EU-Land kaufen, zahlen Sie eine Rechnung ohne Mehrwertsteuer, was bedeutet, dass Sie die Mehrwertsteuer im Bestimmungsland berechnen und solche Ausgaben als innergemeinschaftlichen Erwerb in Ihrer Mehrwertsteuererklärung angeben müssen.

Die gleichen Situationen, wenn Sie Ihre Waren von einem EU-Land in ein anderes EU-Land transportieren. Sie müssen sich selbst mit einer Reverse-Charge-Rechnung fakturieren. Wenn Sie beispielsweise Ihre Waren von einem französischen Lager in ein deutsches Lager verlagern, stellen Sie eine Rechnung von Ihrer französischen Umsatzsteuer-Identifikationsnummer an Ihre deutsche Umsatzsteuer-Identifikationsnummer aus. Und weisen Sie den Betrag in einer französischen Verkaufsliste und einer deutschen Umsatzsteuererklärung aus.

2 Einkauf bei einem Lieferanten aus dem Rest der Welt (EU-ROW)

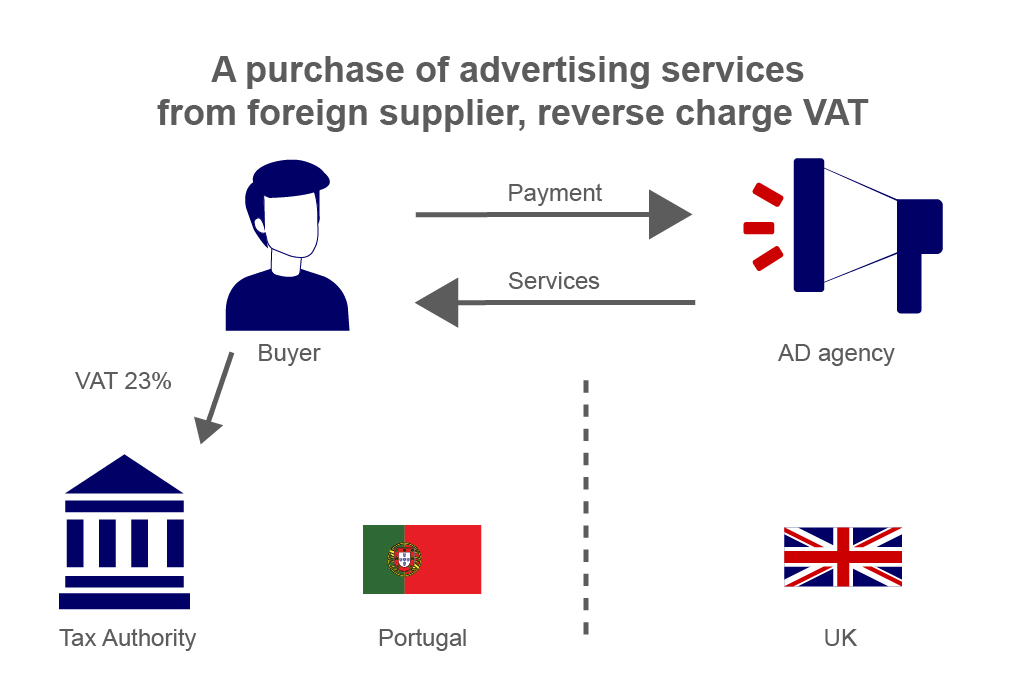

Wenn Sie Dienstleistungen von einem Nicht-EU-Unternehmen kaufen und der Ort der Erbringung dieser Dienstleistung ein Ort ist, an dem der Käufer niedergelassen ist, müssen Sie für diesen Kauf die inländische Mehrwertsteuer berechnen.

Beispielsweise kauft ein portugiesisches Unternehmen Werbedienstleistungen von einem britischen Unternehmen.

Generell gilt nach EU-Richtlinie, wenn ein Lieferort ein Käuferland ist. Das bedeutet, dass der Käufer die Mehrwertsteuer auf der Kaufrechnung des britischen Dienstleisters berechnen und diesen Betrag in der portugiesischen Mehrwertsteuererklärung angeben muss.