Réglementé par l'Administration nationale des impôts et des douanes de Hongrie (NAV). L'obligation de déclaration des factures en temps réel vise à réduire la fraude à la TVA et à améliorer la transparence.

Mise en œuvre de la facturation électronique obligatoire en Hongrie

Le système hongrois de facturation électronique repose sur la déclaration en temps réel plutôt que sur un échange structuré de type Peppol:

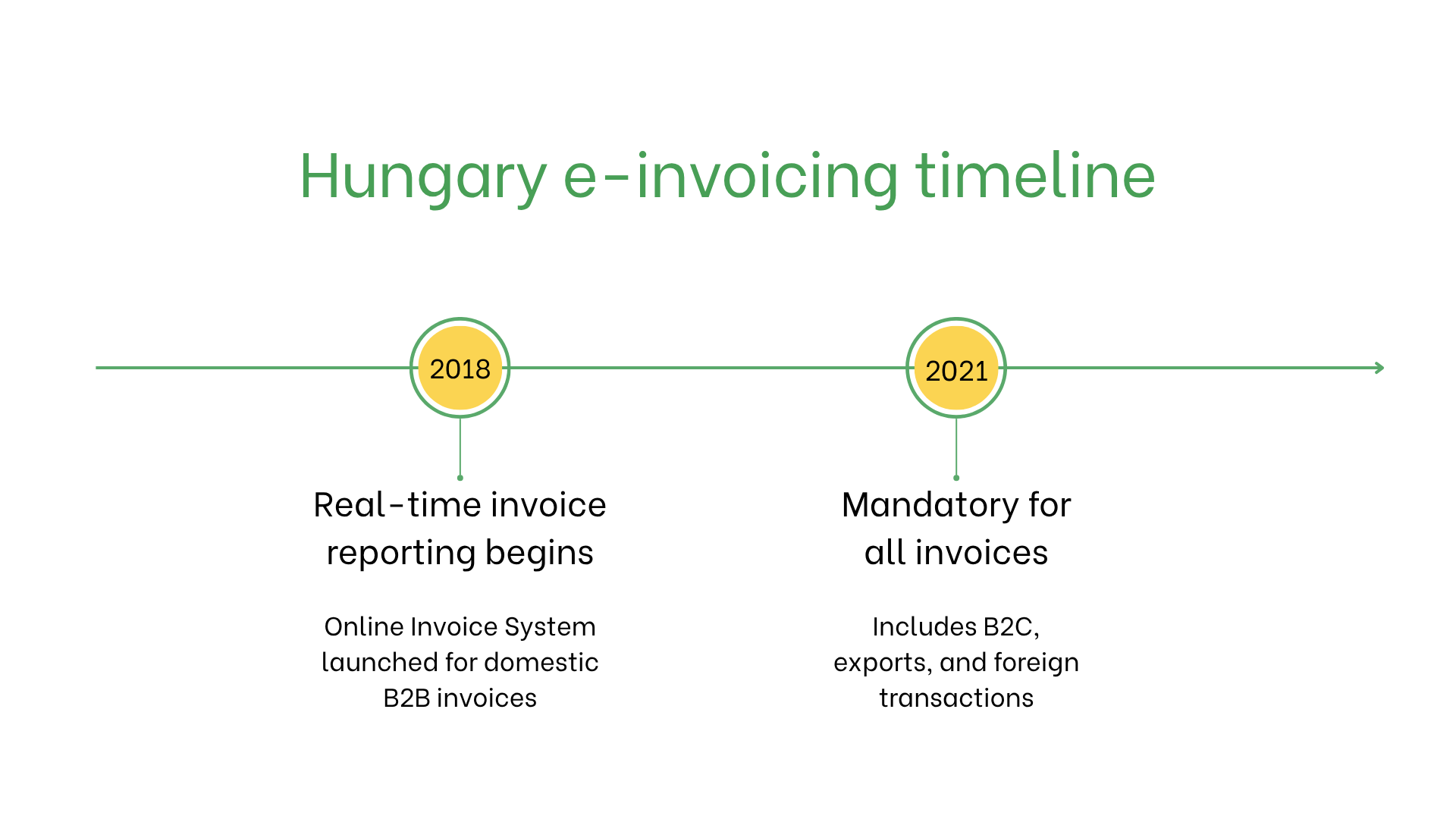

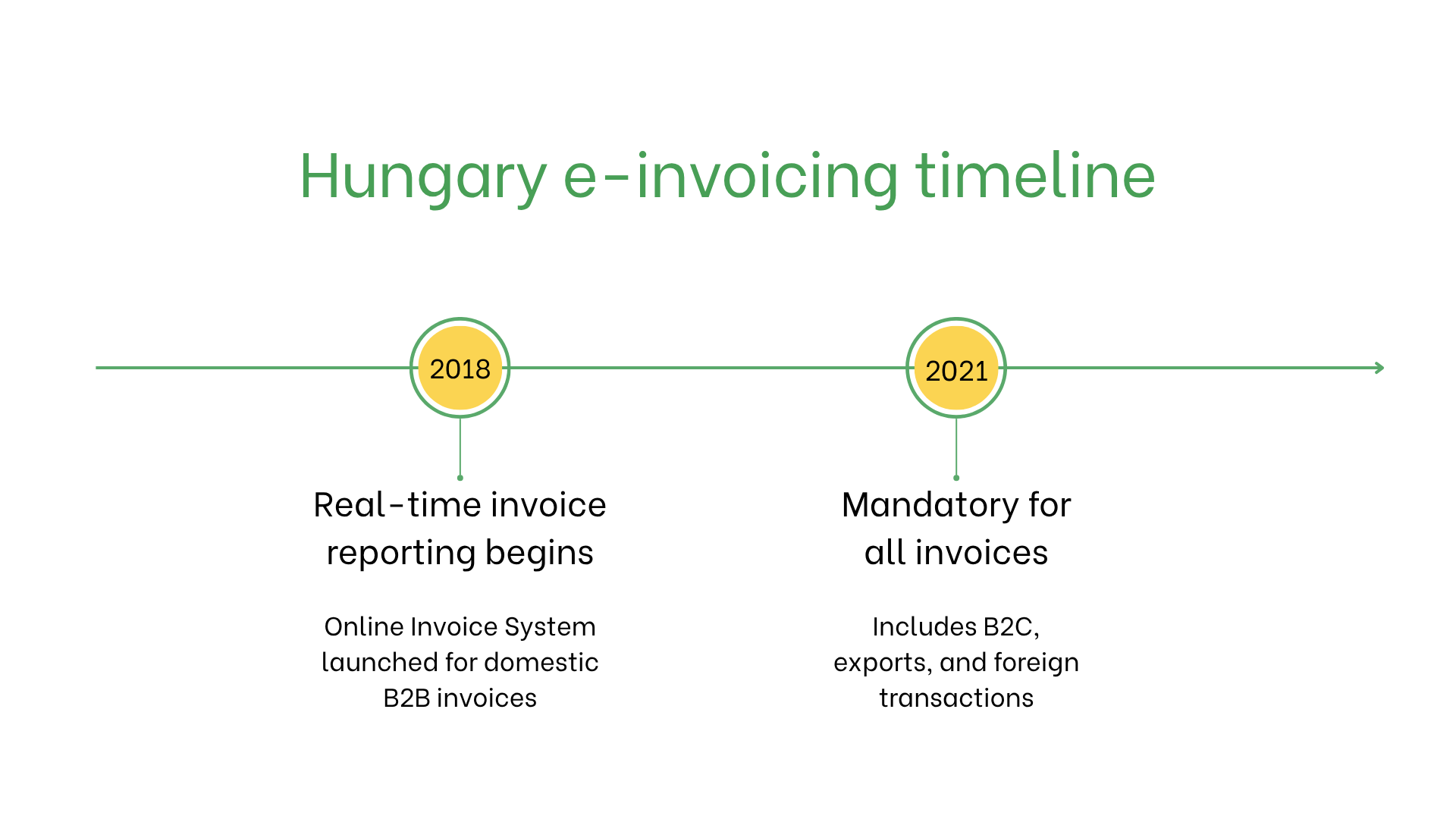

- Depuis juillet 2018, toutes les factures B2B nationales avec TVA doivent être déclarées dans le système de facturation en ligne NAV. Les factures sont émises via n'importe quel logiciel de facturation, puis transmises numériquement à l'administration fiscale.

- En 2021, la Hongrie a élargi l'obligation à toutes les transactions, y compris B2C, les exportations et les opérations transfrontalières.

Qui est concerné par la facturation électronique en Hongrie?

La facturation électronique est obligatoire en Hongrie pour:

- Toutes les entreprises immatriculées à la TVA: Obligatoire pour les transactions nationales et transfrontalières.

- Fournisseurs du secteur public: Doivent émettre des factures électroniques pour les opérations avec des entités publiques.

- Entreprises non résidentes: Obligatoire si enregistrées à la TVA en Hongrie.

Prêt à simplifier la facturation électronique et à évoluer en toute confiance? Demandez un devis et découvrez une solution personnalisée adaptée à votre flux de travail, compatible avec PEPPOL et les systèmes nationaux, et évolutive avec votre entreprise.

Facturation électronique vs Facturation numérique

| Aspect |

Facturation électronique |

Facturation numérique |

| Objectif |

Conformité fiscale selon

les exigences du NAV |

Processus internes ou orientés client |

| Format |

XML via le système de

facturation en ligne du NAV |

Formats flexibles, non réglementés |

| Utilisation |

Obligatoire pour toutes

les opérations taxables |

Optionnelle pour la

relation client |

Fonctionnalités clés du système hongrois de facturation électronique

Le système hongrois implique:

- Plateforme de soumission: Les entreprises doivent déclarer les données de facturation via le système NAV au format XML.

- Validation: Vérifie la conformité avec les règles de TVA et les champs obligatoires.

- Archivage: Les factures électroniques doivent être conservées pendant 8 ans conformément à la législation fiscale hongroise.

Jeu de données de la facturation électronique

Les factures électroniques en Hongrie comprennent les données essentielles suivantes:

- Identifiants acheteur/vendeur: Numéros d'identification TVA.

- Détails de la facture: Numéro, date et conditions de paiement.

- Biens et services: Descriptions, quantités, prix unitaires et informations sur la TVA.

- Taxes: Taux et montants de TVA applicables.

- Informations sur la transaction: Montant total dû, devise et méthode de paiement.

Facturation électronique selon le type de transaction

Transactions B2B:

- La déclaration en temps réel est obligatoire, ce qui facilite la conformité à la TVA

et les opérations transfrontalières.

- Améliore la précision et accélère les remboursements de TVA.

Transactions B2C:

- Inclut les factures simplifiées au point de vente, déclarées en

temps réel.

- Renforce la transparence et réduit les risques de sous-déclaration.

Transactions B2G:

- Conforme à la directive européenne 2014/55/UE pour les fournisseurs du

secteur public.

- Garantit une déclaration exacte et une conformité aux normes de l’UE.

Sanctions en cas de non-conformité

La non-conformité aux règles de facturation électronique hongroises peut entraîner:

- Amendes: Jusqu’à 500 000 HUF (environ 1 250 €) par facture non déclarée.

- Risques opérationnels: Les factures rejetées peuvent retarder les paiements et nuire aux relations avec les clients.

- Risques juridiques: Des infractions répétées peuvent entraîner des audits renforcés et nuire à la réputation.

Anticipez les réglementations de la facturation électronique grâce à notre plateforme facile à utiliser. dès aujourd’hui pour découvrir comment optimiser votre processus de facturation tout en assurant une conformité totale avec la réglementation hongroise. Le système hongrois de facturation électronique repose sur la déclaration en temps réel plutôt que sur un échange structuré de type Peppol:

Le système hongrois de facturation électronique repose sur la déclaration en temps réel plutôt que sur un échange structuré de type Peppol: