Réglementé par le Bureau of Internal Revenue (BIR) dans le cadre de la loi TRAIN (Tax Reform for Acceleration and Inclusion). Vise à améliorer la conformité fiscale, à réduire la fraude et à accroître la transparence des transactions commerciales.

Mise en œuvre de la facturation électronique obligatoire aux Philippines

Les Philippines mettent en place la facturation électronique obligatoire sous la direction du Bureau of Internal Revenue (BIR), dans le cadre de leur stratégie de transformation numérique et des engagements pris dans la loi TRAIN (Tax Reform for Acceleration and Inclusion):

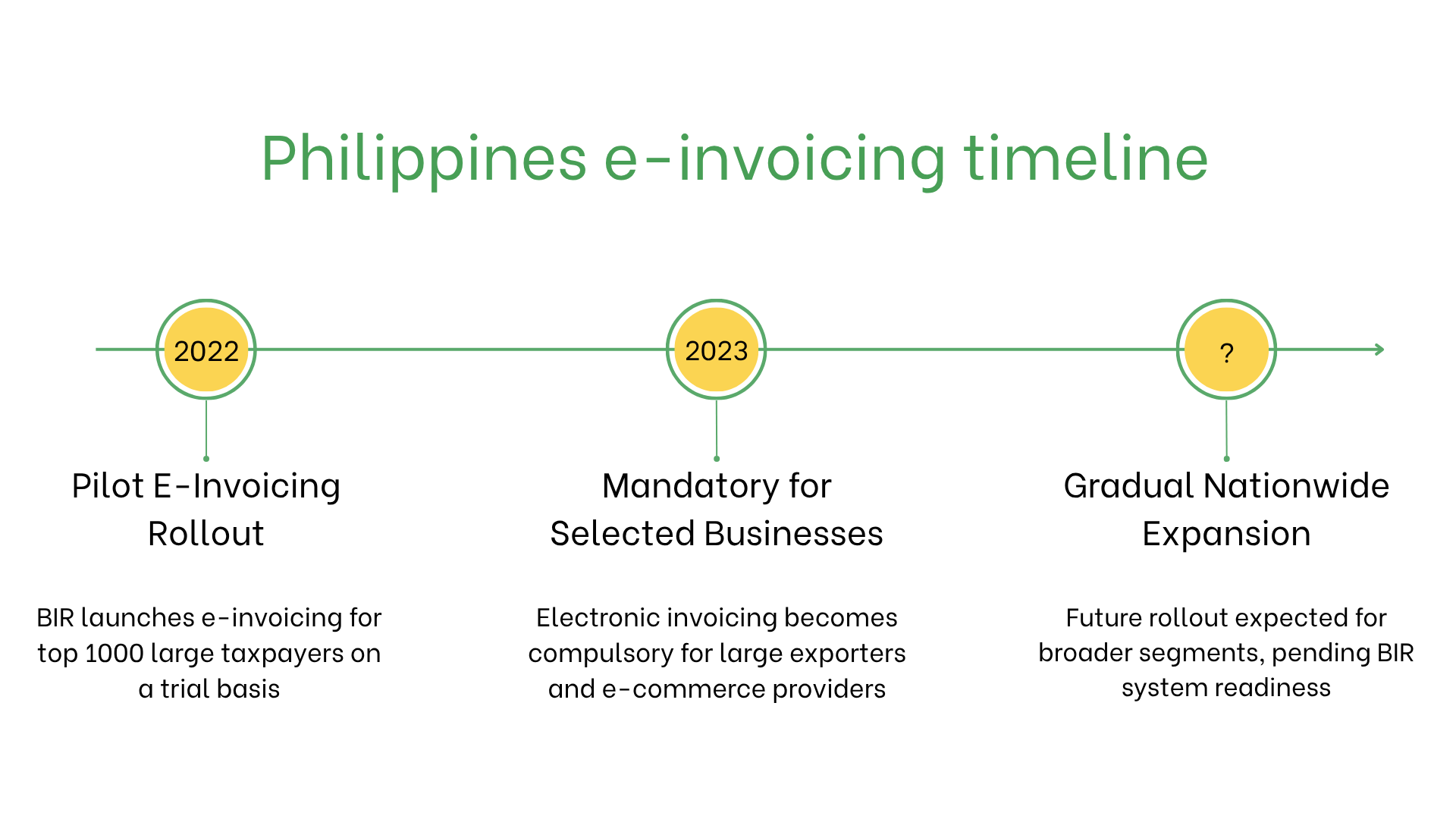

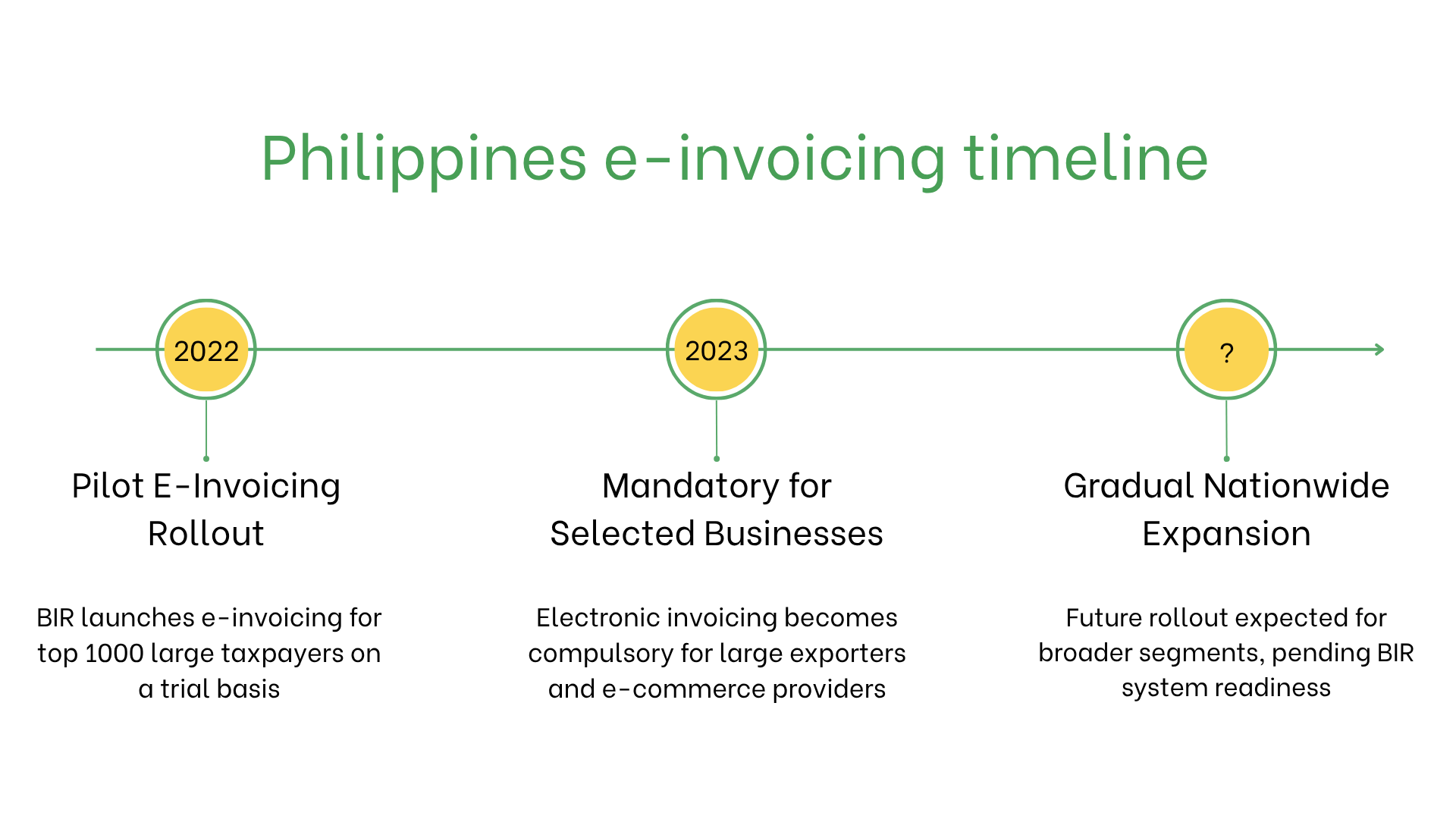

- 1er juillet 2022: Le BIR a lancé son système de facturation électronique (EIS) avec un programme pilote impliquant les 1000 plus grands contribuables. Les participants étaient tenus de transmettre les données de vente électroniques — y compris les factures, reçus et notes de crédit/débit — quasi en temps réel au BIR. Le système est intégré à une plateforme en ligne de validation et de suivi.

- 1er juillet 2023: La facturation électronique est devenue obligatoire pour les exportateurs, les entreprises de commerce électronique et les grands contribuables inclus dans le projet pilote. Ces groupes sont désormais obligés d’utiliser le système de transmission électronique et de générer des factures au format conforme aux exigences de l’EIS. La transmission des données au BIR est requise en temps réel ou le jour ouvrable suivant.

- Étapes suivantes prévues: Le BIR prévoit d’étendre la facturation électronique obligatoire à une base plus large d’entreprises assujetties à la TVA dans les années à venir. Toutefois, aucune date officielle de généralisation n’a été annoncée. La stabilité du système, la préparation à l’intégration et les modifications législatives influenceront le calendrier.

Qui doit émettre des factures électroniques aux Philippines?

La facturation électronique est obligatoire pour:

- Grands contribuables: Entités classées comme tels par le BIR.

- Exportateurs: Entreprises exportant des biens ou services.

- Entreprises enregistrées à la TVA: Extension prévue à toutes les entités enregistrées d’ici 2025.

- Entreprises non résidentes: Obligées de facturer électroniquement pour les opérations imposables si elles sont enregistrées à la TVA aux Philippines.

Prêt à simplifier la facturation électronique et à évoluer en toute confiance? Demandez un devis et découvrez une solution personnalisée adaptée à votre flux de travail, compatible avec PEPPOL et les systèmes nationaux, et évolutive avec votre entreprise.

Facturation électronique vs. Facturation numérique

| Aspect |

Facturation électronique |

Facturation numérique |

| Objectif |

Conformité avec les réglementations du BIR |

Transactions informelles ou orientées client |

| Format |

En temps réel via l’EIS |

Non validé |

| Utilisation |

Format XML via EIS |

Formats flexibles non réglementés |

| Archivage |

Obligatoire pendant 10 ans |

Optionnel |

Fonctionnalités clés du système de facturation électronique aux Philippines

Le système philippin de facturation électronique comprend:

- Soumission via EIS: Les factures doivent être soumises au format XML via la plateforme EIS du BIR.

- Validation: Le BIR valide les factures et attribue un numéro de référence unique.

- Archivage: Les factures électroniques doivent être archivées numériquement pendant 10 ans conformément à la législation fiscale.

Contenu des factures électroniques

Les factures électroniques aux Philippines contiennent les données suivantes:

- Identifiants acheteur/vendeur: Numéros d’identification fiscale (TIN).

- Détails de la facture: Numéro, date et conditions de paiement.

- Biens/Services: Descriptions, quantités, prix unitaires et détails de TVA.

- Taxes: Taux de TVA applicables et montants.

- Informations sur la transaction: Montant total, devise et méthode de paiement.

- Signature numérique: Garantit l’authenticité et l’intégrité de la facture.

Facturation électronique selon le type de transaction

Transactions B2B:

- Obligatoire pour les entreprises enregistrées à la TVA afin d’assurer la conformité fiscale.

- Les e-factures facilitent les remboursements de TVA et la tenue de registres.

Transactions B2C:

- Non obligatoire mais recommandée pour plus de transparence et de confiance client.

Transactions B2G:

- Obligatoire pour les transactions avec les entités gouvernementales, garantissant conformité et transparence.

Sanctions en cas de non-conformité

Le non-respect de la réglementation philippine en matière de facturation électronique peut entraîner:

- Amendes: De 10 000 à 100 000 PHP (160 à 1 600 €) par infraction.

- Problèmes opérationnels: Les factures rejetées peuvent perturber les paiements et les opérations commerciales.

- Risques juridiques: Audits accrus et atteinte à la réputation en cas de récidive.

Anticipez les obligations de facturation électronique grâce à notre plateforme simple d'utilisation. dès aujourd’hui et découvrez comment nous pouvons vous aider à optimiser votre facturation tout en assurant une conformité totale avec la législation philippine. Les Philippines mettent en place la facturation électronique obligatoire sous la direction du Bureau of Internal Revenue (BIR), dans le cadre de leur stratégie de transformation numérique et des engagements pris dans la loi TRAIN (Tax Reform for Acceleration and Inclusion):

Les Philippines mettent en place la facturation électronique obligatoire sous la direction du Bureau of Internal Revenue (BIR), dans le cadre de leur stratégie de transformation numérique et des engagements pris dans la loi TRAIN (Tax Reform for Acceleration and Inclusion):