4 step per la fattura con reverse charge

4 step per la fattura con reverse charge

Questo articolo è per un’azienda che riceve una fattura con la nota “addebito inverso”. Perché in una situazione del genere l’obbligo di calcolare l’IVA è a carico dell’acquirente e può avere gravi conseguenze.

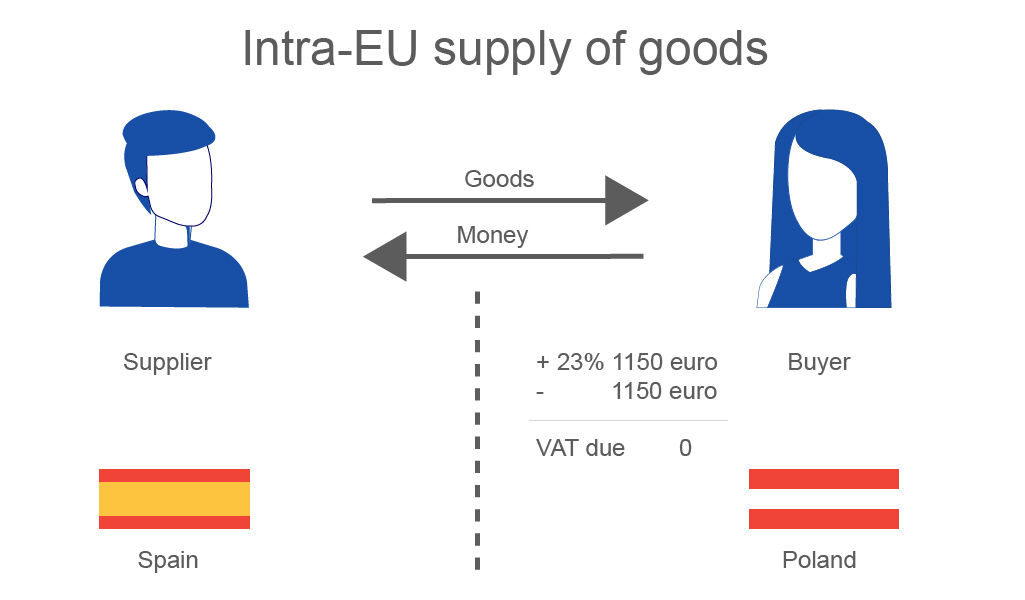

Schema di addebito inverso: è un approccio europeo per addebitare l’IVA in base al principio di destinazione (dove si trova l’acquirente). Questo metodo è utilizzato all’interno dell’UE solo per le transazioni B2B, in cui due appaltatori sono entrambi aziende registrate ai fini IVA. L’uso di fatture con addebito inverso aiuta a evitare registrazioni multiple nei paesi in cui si trovano i clienti. Poiché si tratta di un’azienda, l’acquirente deve calcolare l’IVA in base al principio di destinazione.

- Il primo passaggio da eseguire quando si riceve una fattura con addebito inverso è calcolare l’IVA su questa fattura. Atteggiamento generale: si utilizza un’aliquota IVA standard nel proprio paese, a parte i casi in cui si sono acquistati beni o servizi tassati all’aliquota ridotta.

- Il secondo passaggio è aggiungere questa fattura alla dichiarazione IVA come IVA in uscita.

- Il terzo passaggio è aggiungere questa fattura con addebito inverso alla dichiarazione IVA come IVA in entrata.

- Il quarto passaggio è facoltativo, potresti dover indicare questo importo nel tuo report Intrastat.

Acquisto di servizi da un altro Paese

Approccio generale: un acquirente aziendale che riceve una fattura da un fornitore di servizi deve seguire i 4 passaggi descritti in precedenza. Ma il caso più complicato è quando un acquirente ha più registrazioni IVA nell’UE: quale numero dovrebbe usare? Il metodo universale è quello di usare il numero di partita IVA principale (dove si trova il luogo di stabilimento dell’azienda). Le eccezioni potrebbero essere i casi in cui il luogo di fornitura differisce dal luogo dell’acquirente del servizio. Tali servizi eccezionali potrebbero essere eventi culturali o servizi collegati alla proprietà dell’acquirente: per tali tipi di servizi il luogo di fornitura è dove si svolge l’evento e l’IVA di questo Paese dovrebbe essere addebitata.

Per la maggior parte dei servizi, il luogo di fornitura è dove si trova il cliente, il che significa che il numero di partita IVA principale dell’acquirente dovrebbe essere utilizzato per la contabilità e la rendicontazione IVA.

Acquisto di beni da un altro paese UE

Quando i beni vengono spostati da un paese UE a un altro, il luogo di fornitura dei beni è il paese di destinazione, ovvero dove vengono spediti. Se la tua azienda ha più registrazioni IVA, dovresti utilizzare un numero di partita IVA del paese di arrivo. Un acquirente che ha acquistato beni in un altro paese deve calcolare l’IVA su tali beni nel paese di arrivo alla normale aliquota applicabile alle vendite in quel paese. E seguire anche quei 4 passaggi che abbiamo menzionato in precedenza in questo articolo.

Esempio: una società con sede nel Regno Unito con registrazione IVA in Polonia ha acquistato beni da un fornitore spagnolo. Il fornitore spagnolo ha emesso una fattura con la dicitura “addebito inverso” e il numero di partita IVA polacco dell’acquirente. Ho ricevuto una fattura con addebito inverso per 5000 euro, cosa devo fare? Aggiungi questa fattura ai tuoi registri fiscali e calcola l’IVA in aggiunta alla fattura.

L’acquirente deve calcolare l’IVA polacca del 23% – 1150 euro e inserire queste informazioni nella dichiarazione IVA polacca.

Cosa succede se un acquirente non calcola l’IVA sulla fattura con addebito inverso?

Nel caso in cui un’azienda non calcoli l’IVA sui suoi acquisti intracomunitari, l’autorità fiscale lo farà durante una verifica fiscale. In questo scenario, tale contribuente non potrebbe accreditare lo stesso importo nella propria dichiarazione IVA come farebbe con una dichiarazione volontaria. In questo caso, l’azienda dovrà pagare l’imposta aggiuntiva maturata come parte della verifica.