Exemple de l’autoliquidation de la TVA pour vendeurs et acheteurs

Exemple de l’autoliquidation de la TVA pour vendeurs et acheteurs

Une autoliquidation pour les vendeurs

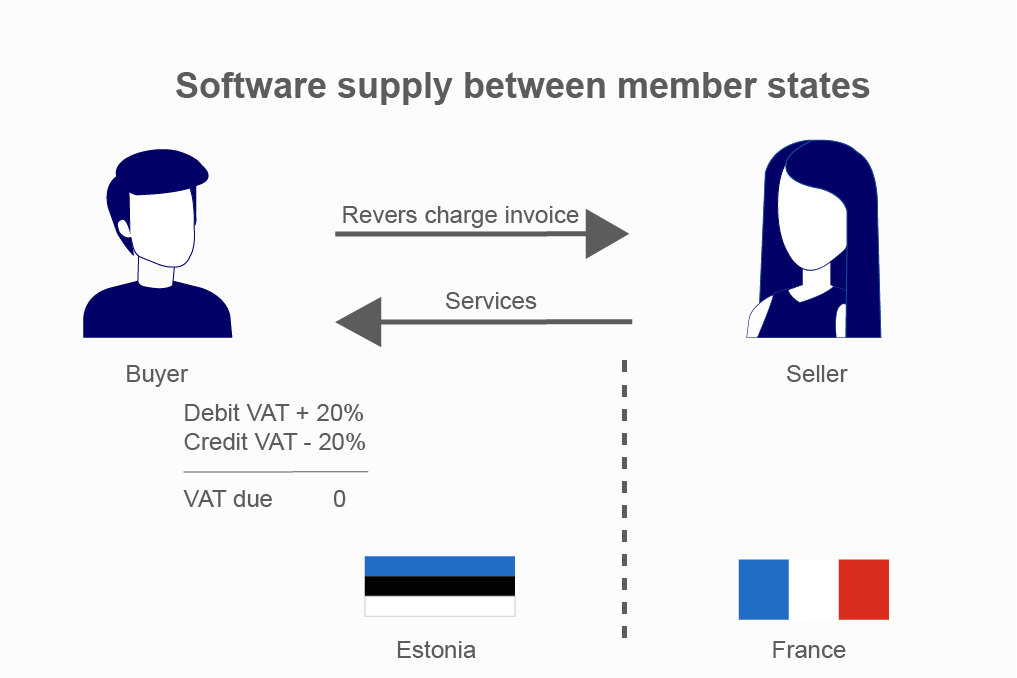

Approvisionnement entre États membres de l’UE (UE-UE)

L’autoliquidation est un régime spécial lorsqu’un acheteur calcule la TVA et la paie. Cela se produit dans les situations de ventes transfrontalières lorsque votre acheteur est une entreprise assujettie à la TVA.

Laisse moi te donner un exemple:

Les entreprises françaises vendent des logiciels aux entreprises enregistrées en Estonie. Il s’agit d’une vente B2B intracommunautaire. Un lieu de fourniture d’un tel service est un lieu où un client est enregistré (règle générale). Cela signifie que le lieu de livraison est l’Estonie et que la TVA estonienne doit être calculée. Le fournisseur français doit émettre une facture d’autoliquidation pour cette fourniture.

Une facture d’autoliquidation est une facture TVA normale avec un numéro de TVA client et un signe «autoliquidation». Le client estonien ajoutera cette facture à un livre de TVA et calculera la TVA estonienne. Ils peuvent en même temps créditer cette TVA, donc la TVA totale due sera nulle.

Obligation de déclaration:

- Le vendeur doit signaler cette vente dans une liste de ventes

- L’acheteur doit déclarer cet achat lors de la déclaration de TVA périodique

Exonérations:

- Votre acheteur est une entreprise de l’UE mais n’a pas de numéro de TVA

- Lieu de livraison aux fins de la TVA dans votre pays. Cela peut se produire lorsque les marchandises que vous vendez ne quittent pas le pays de départ. Ou le lieu de prestation de services – se trouve dans le pays d’origine (par exemple, services d’enseignement, services de restauration, services liés à la terre)

Fourniture entre l’UE et l’Irlande du Nord (UE vers NI)

L’UE a conclu un accord avec l’Irlande du Nord qui couvre la question de la TVA. Selon le protocole de TVA, lorsque vous vendez à une entreprise d’Irlande du Nord, vous devez utiliser l’approche de l’autoliquidation. Vérifiez qu’il s’agit bien d’un numéro de TVA attribué à l’Irlande du Nord. S’il s’agit d’un numéro de TVA britannique, vous devez appliquer la règle de l’autoliquidation.

Obligation de déclaration:

- Le vendeur doit déclarer cette vente lors d’une déclaration de TVA périodique – fourniture détaxée

- L’acheteur doit déclarer cet achat lors d’une déclaration de TVA périodique

La principale distinction entre UE et UE est l’absence d’obligation de déclarer les ventes dans une liste des ventes.

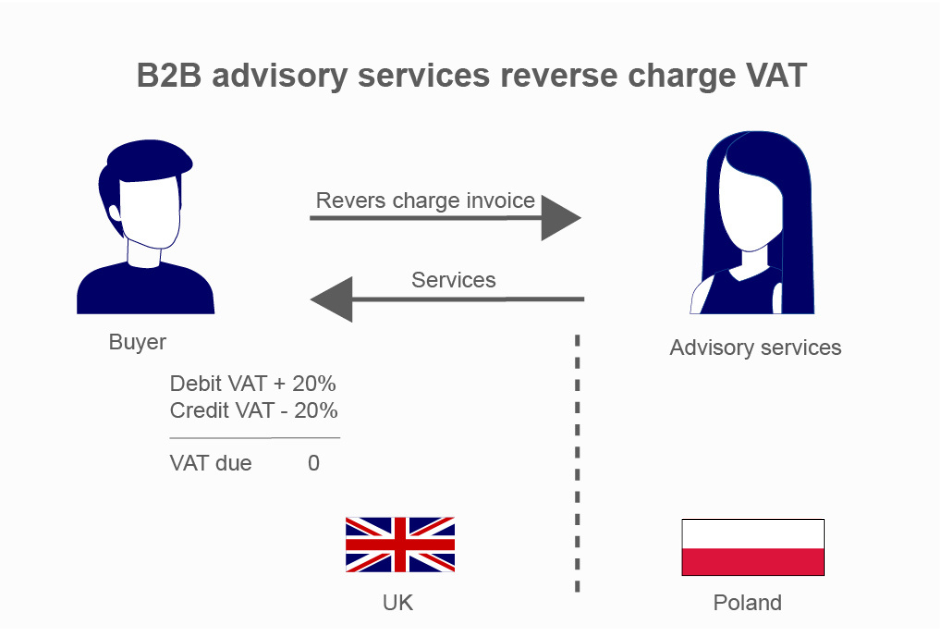

Approvisionnement entre l’UE et le reste du monde (EU-ROW)

Comme vous ne pouvez jamais prédire les règles de TVA pour le service que vous fournissez dans un autre pays, vous émettez normalement une facture sans TVA (pas de facture d’autoliquidation) si le lieu de prestation n’est pas votre pays. Ceci est valable pour la comptabilité, les services juridiques, publicitaires et autres.

Par exemple, une entreprise polonaise facture à son client britannique des services de conseil. L’entreprise polonaise doit émettre une facture sans TVA dès que le lieu de fourniture de ce service n’est pas la Pologne. L’entreprise polonaise n’indique pas ce montant dans sa déclaration de TVA car elle n’est pas couverte par la TVA polonaise.

En même temps, l’acheteur britannique indique ce montant dans la déclaration de TVA britannique, calcule 20% de TVA britannique et peut en même temps créditer cette somme dans la même déclaration de TVA.

Une autoliquidation pour les acheteurs

Achat auprès d’un fournisseur d’un autre État membre de l’UE (UE-UE)

Lorsque vous êtes une entreprise basée dans l’UE et que vous achetez des biens dans un autre pays de l’UE, vous payez une facture sans TVA, ce qui signifie que vous devez calculer la TVA dans le pays de destination et indiquer les dépenses telles que acquisitions intracommunautaires dans votre déclaration de TVA.

Les mêmes situations lorsque vous déplacez vos marchandises d’un pays de l’UE vers un autre pays de l’UE. Vous devez vous facturer avec une facture d’autoliquidation. Par exemple, lorsque vous déplacez vos marchandises d’un entrepôt français vers un entrepôt allemand, vous émettez une facture de votre numéro de TVA français vers votre numéro de TVA allemand. Et indiquez le montant dans une liste de ventes française et une déclaration de TVA allemande.

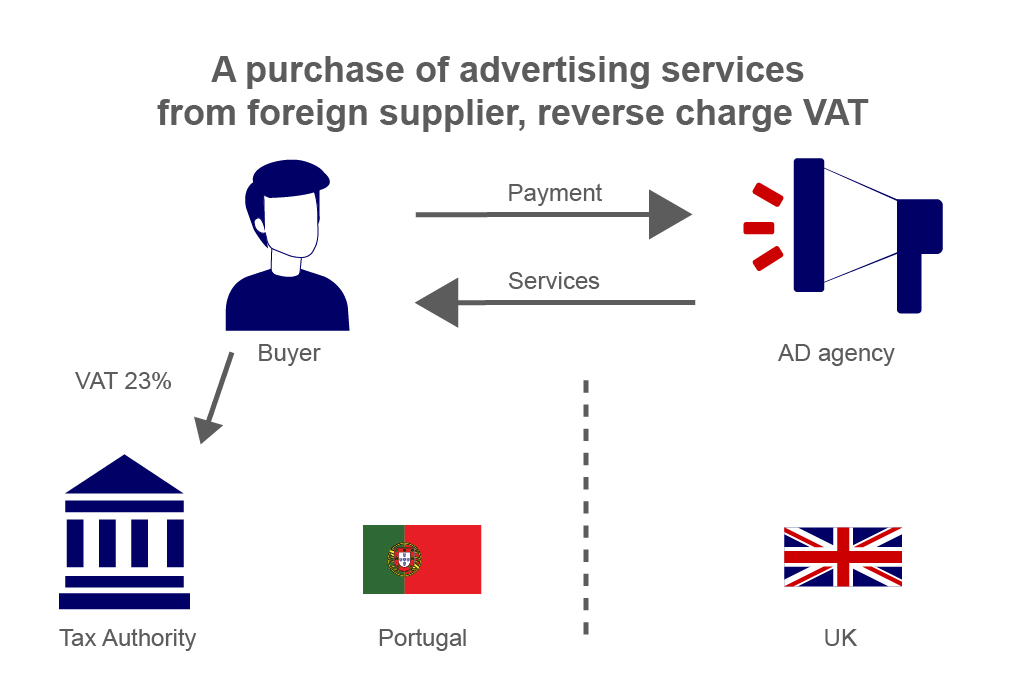

Achat auprès d’un fournisseur du reste du monde (EU-ROW)

Lorsque vous achetez des services auprès d’une entreprise hors UE et que le lieu de fourniture de ce service est un lieu où l’acheteur est établi, vous devez facturer la TVA nationale sur cet achat.

Par exemple, une entreprise portugaise achète des services publicitaires à une entreprise britannique.

La règle générale selon la directive de l’UE est lorsqu’un lieu de fourniture est un pays acheteur. Cela signifie que l’acheteur doit calculer la TVA sur la facture d’achat du prestataire de services britannique et indiquer ce montant dans la déclaration de TVA portugaise.